Dans cet article, nous passerons en revue les meilleurs FNB dividende Canadiens. Je tiens à préciser, on s’intéresse ici aux fonds négociés en bourse qui investissent exclusivement dans des entreprises Canadiennes. Sur le plan fiscal, Les FNB qui investissent dans des entreprises non Canadiennes sont assujettit à des retenues à la source sur toute distribution de dividendes (Pour plus d’info, vous pouvez consulter ce lien: Incidences fiscales pour les FNB avec contenu Américain et mondial). Nous avons commencé par sélectionner les 16 FNB les plus populaires de cette catégorie. Ensuite, nous avons comparé ces FNB en fonction de plusieurs critères. Pour chaque FNB, nous fournissons aussi l’objectif et la liste des participations.

Sommaire Exécutif

Vidéo

Les diverses stratégies adoptées par les FNB Dividendes Canadiens

Les gestionnaires des FNB dividendes peuvent adopter diverses stratégies pour générer des dividendes. En analysant les fonds offerts sur le marché canadien, on peut en conclure quatre principales tendances:

FNB Diversifiés: Ces FNB sont les plus communs. Ils investissent dans les meilleures entreprises canadiennes en termes de rendement de dividendes et de potentiel de croissance. Ces fonds investissent votre argent dans plusieurs secteurs de l’économie. L’économie canadienne étant dominé par les Banques et les pétrolières, il n’est pas étonnant de voir un grand pourcentage alloué à ces deux secteurs. Veuillez-vous référer au tableau ci-dessous qui contient la comparaison selon l’allocation sectorielle;

FNB Actions privilégiées: Ces FNB investissent dans des actions privilégiées émises par les plus grandes entreprises canadiennes. Une action privilégiée est un produit hybride entre une action ordinaire et une obligation. Elle ressemble à une obligation car l’émetteur s’engage de verser un dividende convenu à l’avance. Cependant, une action privilégiée ne donne pas le droit de vote à son détenteur. Aussi, le détenteur ne bénéficie que très peu de l’appréciation de la valeur de l’entreprise émettrice. De façon générale, les FNB actions privilégiées auront tendance à avoir un rendement de dividendes élevé mais un potentiel de croissance très faible.

FNB utilisant des Options d’achats: Certains FNB souscrivent des options d’achats sur les titres détenus dans leur portefeuille pour 2 objectifs principaux: 1- se prémunir en cas de baisse importante de la valeur des titres détenus et 2- récolter les primes qui viennent s’ajouter aux dividendes versés. Ces fonds sont très populaires au Canada malgré la faible performance à long terme qu’ils génèrent.

FNB spécialisé dans le secteur Bancaire Canadien : Ces FNB investissent dans les plus grandes banques canadiennes. Donc, c’est à la fois une occasion de bénéficier du potentiel de croissance de ces Banques et de recevoir des dividendes.

Liste complète des 65 actions S&P 500 Dividend Aristocrats par secteur

FNB Sélectionnés

FNB Canadiens diversifié

| Symbol | Name |

| VDY.TO | Vanguard FTSE CDN High Div Yld Index ETF |

| XDV.TO | Ishares Canadian Select Div Index ETF |

| ZWC.TO | BMO CDN High Div Covered Call ETF |

| XEI.TO | Ishares S&P TSX Comp High Div Index ETF |

| ZDV.TO | BMO Canadian Dividend ETF |

| CDZ.TO | Ishares S&P TSX CDN Dividend ETF |

| PDC.TO | Invesco CDN Div Idx ETF |

| XDIV.TO | Ishares Core MSCI CAD Qlty Div ETF |

| DGRC.TO | CI Wisdomtree CDN Qlty Div Grth Idx ETF |

| RCD.TO | RBC Quant CDN Dividend Leaders ETF |

FNB Banques

| Symbol | Name |

| ZEB.TO | BMO S&P TSX Equal Weight Banks Index ETF |

| ZWB.TO | BMO Covered Call Canadian Banks ETF |

| XFN.TO | Ishares S&P TSX Capped Financials ETF |

| FIE.TO | Ishares CDN Fin Mthly Income ETF |

| RBNK.TO | RBC CDN Bank Yield Index ETF |

| CEW.TO | Ishares Equal Weight Banc Lifeco ETF |

FNB Actions privilégié

| Symbol | Name |

| ZPR.TO | BMO Laddered Pref Share ETF |

| HPR.TO | Global X Active Preferred Share ETF Common |

| CPD.TO | Ishares S&P TSX CDN Pref ETF |

Comparaison performance et Analyse

FNB Canadiens diversifié

| Symbol | 3ans | 5ans | 10ans | RFG | |

| VDY.TO | 7.49 | 13.37 | 9.27 | 0.22 | |

| XDV.TO | 4.93 | 10.48 | 7.24 | 0.55 | |

| ZWC.TO | 4.94 | 8.25 | na | 0.72 | |

| XEI.TO | 5.70 | 10.86 | 7.27 | 0.22 | |

| ZDV.TO | 7.35 | 11.02 | 7.29 | 0.39 | |

| CDZ.TO | 7.21 | 9.64 | 6.87 | 0.66 | |

| PDC.TO | 5.26 | 9.41 | 7.46 | 0.54 | |

| XDIV.TO | 11.12 | 13.00 | na | 0.11 | |

| DGRC.TO | 7.74 | 10.90 | na | 0.23 | |

| RCD.TO | 9.21 | 12.52 | 7.80 | 0.42 |

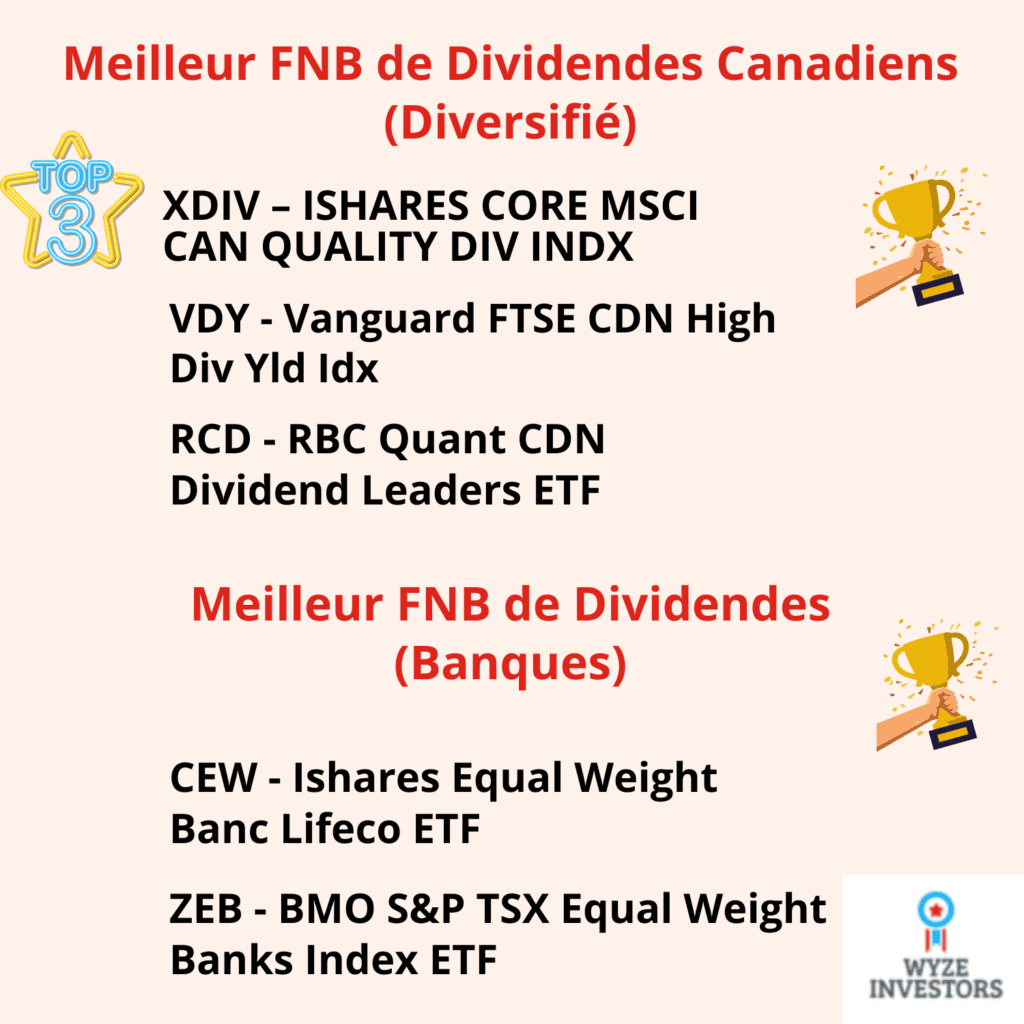

Les FNB XDIV.TO, VDY.TO, RCD.TO, XEI.TO et ZDV.TO continuent de se démarquer grâce à leurs solides performances sur 3, 5 et 10 ans. Ces fonds combinent rendements stables et frais de gestion raisonnables, ce qui en fait des options intéressantes pour les investisseurs axés sur les dividendes. Voici une analyse détaillée :

1. XDIV.TO

Ce FNB investit dans des actions canadiennes de qualité, avec un bon historique de dividendes. Il vise des sociétés financièrement solides avec des dividendes stables ou croissants. Malgré l’absence de données sur 10 ans, ses rendements à court et moyen terme (11,12 % sur 3 ans et 13,00 % sur 5 ans) sont excellents. Son RFG ultra-faible de 0,11 % renforce son attrait.

2. VDY.TO

Ce FNB suit l’indice FTSE Canada High Dividend Yield. Il se concentre sur les grandes sociétés canadiennes à haut rendement de dividendes. Les banques occupent une grande partie de son portefeuille. Avec 9,27 % sur 10 ans et des rendements élevés sur 3 et 5 ans, VDY combine stabilité, croissance et faibles frais.

3. RCD.TO

Ce FNB utilise une approche quantitative pour sélectionner des leaders de dividendes au Canada. Il vise à fournir un revenu régulier tout en favorisant le potentiel de croissance à long terme. Ses performances sont solides, notamment sur 10 ans avec 7,80 %, et un RFG raisonnable de 0,42 %.

4. XEI.TO

XEI est bien diversifié. Il investit dans différentes industries au Canada tout en se concentrant sur les actions à dividendes élevés. Il verse un revenu mensuel. Les rendements sont constants (7,27 % sur 10 ans) avec des frais de 0,22 %. C’est un choix équilibré.

5. ZDV.TO

ZDV cherche des entreprises ayant une bonne croissance de dividendes. Le fonds est bien diversifié et limite la pondération de chaque position à 5 %. Son rendement sur 10 ans de 7,29 % et son faible RFG de 0,39 % en font une option stable pour les investisseurs long terme.

6. CDZ.TO et PDC.TO

CDZ investit dans des entreprises qui ont augmenté leurs dividendes chaque année pendant au moins 5 ans. C’est une stratégie de type « Dividend Growth ». Avec un RFG un peu plus élevé (0,66 %), ses rendements sur 10 ans sont modérés à 6,87 %.

Ce FNB suit un indice canadien sélect NASDAQ. Il applique des critères rigoureux sur la croissance et le rendement des dividendes. Malgré des frais légèrement plus élevés (0,54 %), il offre un rendement solide de 7,46 % sur 10 ans.

Perspectives à Long Terme

Investissement sur 10 ans :

Le FNB VDY.TO reste en tête avec 9,27 %, suivi par PDC.TO, RCD.TO, ZDV.TO, XEI.TO et CDZ.TO, tous dans une fourchette de 6,87 % à 7,80 %.

Coût vs performance :

XDIV.TO reste un excellent choix à court et moyen terme grâce à son faible coût et ses rendements élevés.

Conclusion

Ces FNB sont particulièrement adaptés aux investisseurs canadiens à la recherche de revenus réguliers, d’un potentiel de croissance et de faibles frais. Ils offrent une bonne base pour construire un portefeuille axé sur les dividendes.

FNB Banques

| Symbol | 3ans | 5ans | 10ans | RFG |

| ZEB.TO | 5.53 | 13.45 | 10.54 | 0.28 |

| ZWB.TO | 2.95 | 9.65 | 8.06 | 0.72 |

| XFN.TO | 9.46 | 13.83 | 10.48 | 0.61 |

| FIE.TO | 7.61 | 11.50 | 8.74 | 0.91 |

| RBNK.TO | 4.57 | 13.03 | na | 0.32 |

| CEW.TO | 11.28 | 15.13 | 11.40 | 0.61 |

Source: Yahoo Finance Performance annualisé 25 Mars 2025

Les FNB CEW.TO, ZEB.TO et XFN.TO se distinguent par leurs solides performances sur 3, 5 et 10 ans. Ils représentent de bonnes options pour les investisseurs canadiens souhaitant une exposition au secteur bancaire et financier. Voici une analyse détaillée des principaux FNB de ce segment.

1. CEW.TO

CEW.TO se démarque par des rendements remarquables : 11,28 % sur 3 ans, 15,13 % sur 5 ans, et 11,40 % sur 10 ans. Il répartit les investissements de manière égale entre les grandes banques canadiennes, ce qui favorise la diversification. Malgré un RFG de 0,61 %, ses performances justifient ce coût pour les investisseurs qui recherchent une croissance robuste dans le secteur bancaire.

2. ZEB.TO

ZEB.TO suit une approche similaire à CEW en répartissant également les poids entre les six grandes banques canadiennes. Il offre des rendements solides (10,54 % sur 10 ans) avec un RFG très bas de 0,28 %. C’est un choix pertinent pour ceux qui veulent une exposition stable et directe aux banques tout en minimisant les frais.

3. XFN.TO

XFN.TO donne une exposition plus large au secteur financier, incluant banques, compagnies d’assurance et gestionnaires d’actifs. Avec 10,48 % sur 10 ans, il affiche une performance constante. Son RFG est de 0,61 %, mais cela s’explique par une plus grande diversification sectorielle.

4. FIE.TO

FIE.TO combine actions financières, obligations corporatives et actions privilégiées. Il vise à offrir un revenu mensuel. Avec 8,74 % sur 10 ans, il a un bon historique, mais ses frais sont les plus élevés du groupe (0,91 %). Il peut convenir aux investisseurs à la recherche de revenus réguliers, prêts à accepter un RFG plus élevé.

5. RBNK.TO

RBNK.TO est un FNB indiciel qui cible uniquement les banques canadiennes. Il offre 13,03 % sur 5 ans et 4,57 % sur 3 ans, avec un RFG très compétitif de 0,32 %. Même s’il n’a pas encore atteint 10 ans d’historique, il reste un excellent choix pour une exposition simple et efficace aux banques.

6. ZWB.TO

ZWB.TO suit un panier de banques canadiennes, mais utilise une stratégie de couverture avec options d’achat (covered call). Cela permet de générer un revenu supplémentaire par les primes d’options. En contrepartie, le potentiel de croissance est limité, ce qui explique ses rendements plus faibles : 8,06 % sur 10 ans. Son RFG est de 0,72 %. Ce FNB peut convenir aux investisseurs à la recherche de revenus réguliers avec une approche plus défensive.

Perspectives à Long Terme

Performances à 10 ans

Parmi les FNB avec un historique de 10 ans :

- CEW.TO arrive en tête avec 11,40 %

- Suivi de près par ZEB.TO (10,54 %) et XFN.TO (10,48 %)

- FIE.TO et ZWB.TO ferment la marche avec respectivement 8,74 % et 8,06 %

🔹 Coûts et stratégie

- ZEB.TO et RBNK.TO se démarquent par leurs RFG très bas (0,28 % et 0,32 %)

- XFN.TO et CEW.TO offrent une diversification accrue, justifiant un coût légèrement plus élevé

- ZWB.TO offre une approche différente axée sur les revenus plutôt que la croissance

FNB Actions privilégié

| Symbol | 3ans | 5ans | 10ans | RFG |

| ZPR.TO | 5.51 | 9.45 | 3.89 | 0.50 |

| HPR.TO | 5.56 | 9.74 | 4.79 | 0.64 |

| CPD.TO | 3.81 | 7.20 | 3.26 | 0.50 |

Les actions privilégiées offrent un revenu fixe plus stable que les actions ordinaires, tout en étant moins volatiles que les obligations. En 2025, ces FNB continuent d’être influencés par les taux d’intérêt. Voici une analyse actualisée des principaux FNB d’actions privilégiées au Canada.

1. HPR.TO – Horizons Active Preferred Share ETF

HPR.TO se démarque par la meilleure performance sur 10 ans (4,79 %). Ce fonds est activement géré, ce qui permet une certaine flexibilité dans les choix de titres. Toutefois, il affiche le RFG le plus élevé (0,64 %) du groupe, et une forte pondération dans le secteur bancaire peut limiter la diversification.

2. ZPR.TO – BMO Laddered Preferred Share Index ETF

ZPR.TO suit un indice échelonné, ce qui signifie que les titres détenus ont des échéances variées. Cela aide à mieux gérer l’exposition aux taux d’intérêt. Avec des rendements de 5,51 % sur 3 ans, 9,45 % sur 5 ans et 3,89 % sur 10 ans, il affiche un bon équilibre entre performance, stabilité et frais modérés (0,50 %).

3. CPD.TO – iShares S&P/TSX Canadian Preferred Share Index ETF

CPD.TO est un FNB indiciel passif. Il offre une large exposition au marché canadien des actions privilégiées. Toutefois, ses rendements sont plus faibles (3,26 % sur 10 ans) et sa performance est en retrait par rapport aux deux autres FNB. Son RFG de 0,50 % reste compétitif, mais la performance à long terme est un peu décevante.

🔎 Atouts et Défis du Secteur des Actions Privilégiées

🔄 Réinitialisation des taux (ZPR.TO)

Un des avantages clés du ZPR réside dans son mécanisme de réinitialisation des taux. Ce type de structure permet d’ajuster périodiquement les dividendes en fonction des taux d’intérêt du marché, ce qui peut améliorer la stabilité des revenus lorsque les taux montent.

📉 Sensibilité aux taux d’intérêt

Les actions privilégiées sont très sensibles aux politiques monétaires. La hausse rapide des taux par la Banque du Canada a négativement impacté les prix de ces titres au cours des dernières années. Cependant, ces mêmes hausses peuvent augmenter les dividendes futurs pour certains types d’actions privilégiées, comme les « rate reset ».

✅ Conclusion

- ZPR.TO (BMO) : équilibre entre performance, frais bas et protection relative contre les taux.

- HPR.TO (Horizons) : meilleur rendement à long terme, mais frais plus élevés et moins de diversification.

- CPD.TO (iShares) : option passive simple, mais performance plus faible.

Pour les investisseurs canadiens à la recherche de revenus stables avec un profil de risque modéré, les FNB d’actions privilégiées restent une classe d’actifs à considérer, surtout en période de taux élevés. Il est cependant crucial de comprendre la structure de ces produits et leur sensibilité aux mouvements de taux.

Comparaison Rendement de dividendes

| ETF | Rend Div |

| ZWB | 6.55 |

| ZPR | 5.04 |

| HPR | 4.33 |

| XDV | 4.25 |

| CPD | 5.18 |

| ZWC | 6.48 |

| XEI | 4.87 |

| VDY | 4.25 |

| CDZ | 3.55 |

| FIE | 5.74 |

| PDC | 4.28 |

| ZDV | 3.76 |

| XDIV | 4.24 |

| DGRC | 2.11 |

| RBNK | 4.40 |

| RCD | 3.30 |

Comparaison Exposition aux secteur énergétique et bancaire

| Nom | Secteur Banque | Secteur énergie | Stratégie |

| ZWB | 100% | – | Options d’achats |

| ZPR | 35.8% | 20.59% | Actions Privélégiées |

| HPR | 50.41% | 21.62% | Actions Privélégiées |

| XDV | 51.5% | 7.2% | Diversifié |

| CPD | 29.58% | 18.14% | Actions Privélégiées |

| ZWC | 38.6% | 17.8% | Options d’achats |

| XEI | 30.7% | 29.3% | Diversifié |

| VDY | 55.0% | 27.1% | Diversifié |

| CDZ | 28.6% | 16.1% | Diversifié |

| FIE | 65.3% | 0% | Banques |

| PDC | 51.3% | 21.0% | Diversifié |

| ZDV | 39.7% | 13.4% | Diversifié |

| XDIV | 59.3% | 14.2% | Diversifié |

| DGRC | 31.8% | 6.7% | Diversifié |

| RBNK | 98.8% | – | Banques |

| RCD | 32.7% | 13.9% | Diversifié |

| HMAX | 100% | Option d’achats |

Avantages FNB Dividende canadien

- Diversification

Les FNB Canadiens de Dividendes offre une exposition instantanée à un grand nombre d’entreprises. Cependant, la plupart des FNB Canadiens de Dividendes sont dominés par les secteur financiers et énergétiques. Comme vous le verrez ci-dessous, certains sont plus exposés que d’autres. Gardez ceci à l’esprit lors de l’allocation sectorielle globale de votre portefeuille.

- Revenus prévisibles

La plupart des FNB sélectionnés ci-dessous versent un revenu de dividendes mensuels, ce qui est excellent si vous recherchez un revenu relativement stable.

- Avantages fiscaux

Les FNB qui investissent dans des entreprises non Canadiennes sont assujetit à des retenues à la source sur toute distributions de dividendes (Pour plus d’info, vous pouvez consulter ce lien: Incidences fiscales pour les FNB avec contenu Américain et mondial)

Revue HDIV: Hamilton Enhanced Multi-Sector Covered Call

Meilleurs FNB de Banques Canadiennes

Comment choisir le meilleur FNB dividendes

Rendement et répartition sectorielle

C’est une évidence. La performance est importante lorsqu’on choisit un FNB de dividendes. Mais il faut garder un œil sur la volatilité et la pondération par secteur.

En ce qui concerne la volatilité, vous voulez une performance intéressante avec la plus faible volatilité possible. Cela vous assure de maximiser vos rendements pour le risque que vous prenez.

La pondération sectorielle est aussi importante. Vous devez comprendre où votre argent est investi et l’exposition globale de votre portefeuille. Il est essentiel d’avoir un portefeuille équilibré dans divers secteurs d’activité afin de réduire les risques.

Le rendement

La performance est plus importante que le rendement de dividendes. C’est vrai pour les actions et les FNB. Un rendement de dividende est un pourcentage annuel calculant le montant reçu par l’investisseur pour une année. Il ne tient pas compte de la perte en capital ou de l’appréciation. Ainsi, vous pourriez posséder un investissement qui a un rendement positif de dividende et une performance négative.

Si obtenir un revenu de dividendes est primordial pour vous, vous devez sélectionner en premier les FNB qui ont une bonne performance. Ensuite, au sein de ces FNB identifier ceux qui paient un dividende régulier et convenable.

La volatilité

Nous utilisons le Beta (sur 5 ans) comme mesure de la volatilité. Un bêta de 1 signifie que votre investissement est aussi risqué que l’ensemble du marché. Lors de la sélection d’un investissement, le Beta désiré doit être le plus bas possible.

Questions & Réponses

Qu’est-ce qu’un FNB à dividende et pourquoi sont-ils populaires au Canada?

Réponse : Les FNB à dividende sont des fonds négociés en bourse qui se concentrent sur les actions versant des dividendes. En 2023, leur popularité au Canada est due à leur potentiel de rendement stable et à leur diversification.

Quels sont les critères pour choisir un FNB à dividende canadien ?

Réponse : Les critères clés incluent le rendement du dividende, les frais de gestion, la performance historique, la diversification des actifs et la stabilité de l’entreprise émettrice.

Quels sont les avantages fiscaux des FNB à dividende au Canada ?

Réponse : Les FNB à dividende peuvent offrir des avantages fiscaux tels que le crédit d’impôt pour dividendes, ce qui les rend attrayants pour les investisseurs canadiens.

Peut-on compter sur les FNB à dividende pour une stratégie de retraite ?

Réponse : Les FNB à dividende sont souvent considérés dans les stratégies de retraite en raison de leur potentiel de revenu passif et de leur faible volatilité par rapport à d’autres investissements.

Quels sont les risques associés aux FNB à dividende canadiens ?

Réponse : Les risques incluent la volatilité du marché, le risque de taux d’intérêt, et la possibilité de réduction des dividendes par les entreprises en cas de difficultés économiques.

Comment les FNB à dividende s’intègrent-ils dans un portefeuille d’investissement diversifié ?

Réponse : Les FNB à dividende peuvent compléter un portefeuille diversifié en offrant une source stable de revenu et en réduisant le risque global.

Quels sont les meilleurs FNB à dividende canadiens en 2025 et pourquoi ?

En 2025, DGRC.TO, VDY.TO, et XDIV.TO se distinguent par leurs performances solides et leurs stratégies diversifiées, répondant aux besoins des investisseurs axés sur les dividendes.

DGRC.TO

DGRC.TO mise sur les dividendes croissants, offrant des rendements solides sur 3 et 5 ans. Malgré une légère baisse YTD, il reflète une gestion stable avec un RFG de 0,23 %, idéal pour les investisseurs recherchant des dividendes de qualité.

VDY.TO

VDY.TO reste populaire grâce à ses rendements moyens élevés (12,32 % sur 3 ans). Dominé par les secteurs bancaire et énergétique, il montre une résilience face aux fluctuations du marché. Avec un RFG de 0,22 %, il offre une combinaison intéressante de coût bas et rendement élevé.

XDIV.TO

XDIV.TO brille par sa constance, avec 14,95 % sur 3 ans et un RFG ultra-faible de 0,11 %. Il est idéal pour les investisseurs cherchant stabilité et coûts réduits.

Comment débuter avec les FNB à dividende au Canada ?

Réponse : Pour débuter, il est conseillé de se renseigner sur le marché, de consulter un conseiller financier et de commencer par des investissements prudents.

Quelle est l’importance de la diversification des secteurs dans les FNB à dividende ?

Réponse : La diversification des secteurs dans les FNB à dividende est cruciale pour réduire les risques et optimiser le rendement.

Objectif d’investissement des FNB à dividendes discutés

ZWB – BMO Covered Call Canadian Banks

Le ZWB vise à procurer une exposition à un portefeuille de titres (Banques Canadiennes) à dividende, tout en encaissant les primes liées aux options d’achat. Le portefeuille est choisi sur la base des critères ci-dessous:

- taux de croissance des dividendes,

- rendement

- ratio de distribution et liquidité.

La particularité de ce FNB est qu’il utilise des options d’achats pour se protéger contre le risque de baisse de la valeur du portefeuille. Cela étant dit, cette stratégie offre une protection limitée à la baisse. De plus, vous renoncez aux gains potentiels qu’aurait pu réaliser votre portefeuille. Ces FNB auront tendance à avoir un rendement plus élevé (grâce aux primes) et une performance inférieure par rapport à des FNB similaires.

ZWB portefeuille

| Name | Weight |

| BMO Equal Weight Banks ETF | 27.2% |

| Bank of Montreal | 12.9% |

| Canadian Imperial Bank of Commerce | 12.7% |

| Royal Bank of Canada | 12.1% |

| National Bank of Canada | 11.9% |

| The Toronto-Dominion Bank | 11.9% |

| Bank of Nova Scotia | 11.4% |

ZPR – BMO Laddered Pref Share ETF

Le FINB BMO échelonné actions privilégiées (ZPR) a été conçu pour reproduire, dans la mesure du possible, le rendement de l’indice échelonné d’actions privilégiées canadiennes Solactive, déduction faite des frais. Le Fonds investit et détient les titres constitutifs de l’indice dans la même proportion que celle reflétée dans l’indice.

HPR – Horizons Active Pref Share ETF

L’objectif de placement d’Horizons HPR est de procurer un revenu de dividendes et de préserver le capital en investissant principalement dans des actions privilégiées de sociétés canadiennes. Horizons HPR peut également investir dans des actions privilégiées de sociétés situées aux États-Unis, des titres à revenu fixe d’émetteurs canadiens et américains, y compris d’autres titres générant un revenu, ainsi que des titres de participation canadiens et des fonds négociés en bourse qui émettent des parts indicielles.

XDV – iShares Canadian Select Dividend Index ETF

XDV vise une croissance à long terme du capital en reproduisant le rendement de l’indice Dow Jones Canada Select Dividend Index, déduction faite des frais.

Le rendement de dividende de XDV est de 3.66%.

| Name | Weight |

|---|---|

| Canadian Imperial Bank of Commerce | 8.5% |

| Canadian Tire Corp Ltd Class A | 6.8% |

| Bank of Montreal | 6.3% |

| Labrador Iron Ore Royalty Corp | 6.2% |

| Royal Bank of Canada | 6.0% |

| BCE Inc | 4.7% |

| TC Energy Corp | 4.7% |

| Bank of Nova Scotia | 4.7% |

| The Toronto-Dominion Bank | 4.3% |

| National Bank of Canada | 3.9% |

CPD – Ishares S&P TSX CDN Pref

Cherche à reproduire l’indice des actions privilégiées S&P/TSX, déduction faite des frais.

XEI – iShares Core S&P/TSX Composite High Dividend Index ETF

L’objectif de ce FNB est de reproduire le rendement de l’indice composé de dividendes élevés S & P / TSX. L’objectif du fonds est la croissance du capital à long terme en investissant dans des sociétés canadiennes opérant dans des secteurs diversifiés. XEI verse un revenu de dividende mensuel, ce qui peut être attrayant pour les investisseurs qui recherchent un paiement fréquent.

XEI portefeuille

| Name | Weight |

| Enbridge Inc | 5.2% |

| Royal Bank of Canada | 5.1% |

| Canadian Natural Resources Ltd | 5.1% |

| The Toronto-Dominion Bank | 5.0% |

| BCE Inc | 5.0% |

| Suncor Energy Inc | 4.9% |

| TC Energy Corp | 4.8% |

| Bank of Nova Scotia | 4.8% |

| Nutrien Ltd | 4.5% |

| Bank of Montreal | 4.0% |

VDY – Vanguard FTSE Canadian High Dividend Yield Index ETF

VDY est un fond négocié en bourse (FNB) de dividendes canadiens. Il investit exclusivement dans des actions à dividendes canadienne. L’objectif de VDY est de reproduire la performance de l’indice FTSE Canada High Dividend Yield, qui se compose d’actions canadiennes ayant un rendement en dividendes élevé.

VDY portefeuille

| Name | Weight |

| Royal Bank of Canada | 14.1% |

| The Toronto-Dominion Bank | 12.5% |

| Enbridge Inc | 7.9% |

| Bank of Nova Scotia | 7.7% |

| Bank of Montreal | 6.5% |

| Canadian Imperial Bank of Commerce | 4.9% |

| TC Energy Corp | 4.7% |

| BCE Inc | 4.4% |

| Canadian Natural Resources Ltd | 4.1% |

| Manulife Financial Corp | 3.7% |

CDZ – S&P/TSX Canadian Dividend Aristocrats Index Fund

Le FNB aristocrates canadiens de dividendes S & P / TSX comprend des grandes sociétés qui font partie de la bourse de Toronto et qui ont augmenté leurs dividendes de façon constante pendant au moins cinq ans.

CDZ portefeuille

| Name | Weight |

| Keyera Corp | 3.4% |

| SmartCentres | 3.0% |

| Pembina Pipeline Corp | 2.8% |

| Enbridge Inc | 2.8% |

| Canadian Natural Resources Ltd | 2.5% |

| Power Corporation of Canada | 2.4% |

| Fiera Capital Corp | 2.3% |

| Great-West Lifeco Inc | 2.1% |

| BCE Inc | 2.1% |

| Canadian Imperial Bank of Commerce | 2.1% |

FIE – Ishares CDN Fin Mthly Income

Cherche à maximiser le rendement total et à fournir un flux stable de distributions en espèces mensuelles. FIE a une forte exposition au secteur financier (plus de 80% des actifs).

FIE portefeuille

| Name | Weight |

| iShares S&P/TSX Cdn Prefr Shr ETF Comm | 20.7% |

| iShares Core Canadian Corporate Bd ETF | 10.0% |

| Canadian Imperial Bank of Commerce | 9.1% |

| Royal Bank of Canada | 8.5% |

| The Toronto-Dominion Bank | 7.0% |

| Sun Life Financial Inc | 6.5% |

| Manulife Financial Corp | 6.5% |

| National Bank of Canada | 6.5% |

| Power Corporation of Canada | 6.0% |

PDC – Invesco Canadian Dividend Index ETF

Le FNB indiciel de dividendes canadiens Invesco cherche à reproduire le rendement de l’indice de dividendes canadien sélect NASDAQ. Ne soyez pas confondu avec le NASDAQ, les entreprises sont à 95% Canadiennes. Le fonds applique des critères stricts pour sélectionner uniquement les entreprises qui ont augmenté leur dividende au fil du temps et qui offrent un rendement élevé.

PDC portefeuille

| Name | Weight |

| Enbridge Inc | 8.5% |

| Royal Bank of Canada | 7.9% |

| The Toronto-Dominion Bank | 7.9% |

| Bank of Nova Scotia | 7.8% |

| Bank of Montreal | 7.6% |

| Canadian Natural Resources Ltd | 4.2% |

| BCE Inc | 4.1% |

| TELUS Corp | 4.0% |

| TC Energy Corp | 4.0% |

| Canadian Imperial Bank of Commerce | 4.0% |

ZDV – BMO Canadian Dividend ETF

Le FNB BMO canadien de dividendes recherche une exposition aux sociétés qui affichent une croissance dans le versement de dividendes. Le fonds dispose d’un grand nombre de participations et alloue un maximum de 5% par position.

ZDV portefeuille

| Name | Weight |

| Enbridge Inc | 5.2% |

| Royal Bank of Canada | 5.0% |

| Bank of Nova Scotia | 5.0% |

| BCE Inc | 4.9% |

| The Toronto-Dominion Bank | 4.9% |

| Canadian Imperial Bank of Commerce | 4.7% |

| TELUS Corp | 4.0% |

| Bank of Montreal | 3.9% |

| Canadian National Railway Co | 3.9% |

| TC Energy Corp | 3.9% |

XDIV – iShares Core MSCI Canadian Quality Dividend Index ETF

XDIV investit dans des actions canadiennes dont la situation financière est solide. Les sociétés sélectionnées versent des rendements de dividendes supérieurs à la moyenne et ont versé des dividendes stables ou en augmentation.

XDIV portefeuille

| Name | Weight |

| Canadian Imperial Bank of Commerce | 9.4% |

| Royal Bank of Canada | 9.2% |

| Bank of Nova Scotia | 9.0% |

| TC Energy Corp | 8.9% |

| The Toronto-Dominion Bank | 8.8% |

| Manulife Financial Corp | 8.5% |

| Nutrien Ltd | 7.7% |

| Sun Life Financial Inc | 6.8% |

| Fortis Inc | 4.6% |

| Power Corporation of Canada | 4.0% |

DGRC – CI WisdomTree Canada Quality Dividend Growth Index

Les avoirs de ce FNB offrent une exposition aux sociétés canadiennes versant des dividendes et présentant des caractéristiques de croissance.

DGRC Potefeuille et allocation sectorielle

DGRC portefeuille

| Name | Weight |

| Rogers Communications Inc Class B | 5.3% |

| Thomson Reuters Corp | 5.2% |

| Royal Bank of Canada | 5.0% |

| Shaw Communications Inc Class B | 5.0% |

| Bank of Nova Scotia | 5.0% |

| Bank of Montreal | 5.0% |

| The Toronto-Dominion Bank | 5.0% |

| Canadian Imperial Bank of Commerce | 4.9% |

| TC Energy Corp | 4.9% |

| Canadian National Railway Co | 4.9% |

RBNK – RBC CDN Bank Yield Index

Le FNB indiciel de rendement des banques canadiennes RBC cherche à reproduire l’indice de rendement des banques Solactive Canada. Ce dernier se concentre uniquement sur le secteur bancaire canadien.

RBNK portefeuille

| Name | Weight |

| Canadian Imperial Bank of Commerce | 25.7% |

| Bank of Nova Scotia | 24.0% |

| Royal Bank of Canada | 16.6% |

| The Toronto-Dominion Bank | 15.9% |

| Bank of Montreal | 8.5% |

| National Bank of Canada | 8.0% |

RCD – RBC Quant CDN Dividend Leaders

Le FNB quantitatif leaders de dividendes canadiens RBC vise à offrir aux porteurs de parts une exposition au rendement d’un portefeuille diversifié de titres de participation canadiens de grande qualité versant des dividendes qui procurent un revenu régulier et qui ont le potentiel de croissance du capital à long terme.

RCD portefeuille

| Name | Weight |

| Constellation Software Inc | 7.9% |

| Royal Bank of Canada | 6.4% |

| Enbridge Inc | 5.5% |

| Bank of Nova Scotia | 4.9% |

| The Toronto-Dominion Bank | 4.4% |

| BCE Inc | 4.3% |

| Canadian Imperial Bank of Commerce | 4.2% |

| Canadian National Railway Co | 3.6% |

| Barrick Gold Corp | 2.8% |

| Bank of Montreal | 2.4% |

Très interessant!

J’aimerais en connaître davantage et surtout débuter à investir et donc savoir comment procéder.

Merci

Bonjour David,

Merci pour votre question et votre intérêt dans l’investissement!

Pour bien débuter, je vous recommande de prioriser des FNB qui combinent à la fois la croissance et les dividendes, comme le VDY (Vanguard FTSE Canadian High Dividend Yield Index ETF). Ce type de FNB vous permet de bénéficier de distributions régulières tout en profitant de la croissance potentielle du capital à long terme, ce qui en fait un choix particulièrement adapté pour des objectifs d’investissement à long terme.

L’avantage de VDY, par exemple, est qu’il se compose de sociétés canadiennes solides qui versent des dividendes tout en ayant un potentiel de valorisation, ce qui peut contribuer à la croissance de votre portefeuille au fil des années.