Vous cherchez des actions stables qui offrent des revenus croissants année après année ? Découvrez les « Dividend Aristocrats », des entreprises fiables qui non seulement versent des dividendes réguliers, mais les augmentent chaque année. Dans cet article, nous vous guidons à travers les meilleures options de 2025 pour maximiser vos rendements.

Les actions de « dividend aristocrats » sont hautement recherchées par les investisseurs. Il s’agit d’entreprises qui ont non seulement un historique de paiement de dividendes, mais qui sont également capables de les augmenter chaque année. Une fois qu’une entreprise atteint un certain nombre d’années d’augmentations successives, elle est couronnée « dividend aristocrat ». Cet article examine les meilleures actions à acheter, mettant en avant celles qui ont le plus grand nombre d’années d’augmentations de dividendes à leur actif. Nous présentons également nos favoris avec des analyses approfondies et des informations financières pertinentes. Découvrez les opportunités d’investissement offertes par ces entreprises solidement établies et leurs performances constantes en matière de dividendes.

Action Banque Nationale (NA.TO)

La Banque Nationale du Canada (NA.TO) est l’une des six plus grandes banques du pays, avec un actif total de 442 milliards de dollars en 2025. Bien qu’elle demeure fortement implantée au Québec, elle continue d’élargir sa présence dans les autres provinces canadiennes et à l’international, notamment aux États-Unis et dans des marchés spécialisés.

Elle se distingue par un modèle d’affaires diversifié, actif dans plusieurs secteurs :

- Services bancaires aux particuliers et aux entreprises

- Gestion de patrimoine

- Marchés financiers

- Services financiers spécialisés et internationaux

💰 Politique de dividendes

La Banque Nationale attire les investisseurs à la recherche de revenus passifs stables et d’une croissance régulière. En 2024, elle a augmenté son dividende trimestriel à 1,10 $ par action, une hausse de 4 cents, démontrant encore une fois sa volonté de récompenser ses actionnaires.

Avec un rendement en dividende actuel de 3,94 % et un ratio de distribution de 40,48 %, elle offre un bon équilibre entre retour aux actionnaires et réinvestissement pour la croissance.

La Banque Nationale affiche également un historique impressionnant de 13 années consécutives de croissance du dividende, renforçant sa réputation de titre fiable pour les investisseurs long terme.

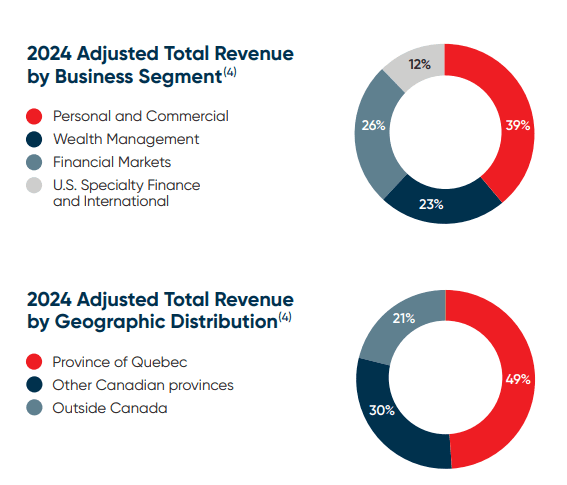

📊 Revenus par segment d’activité (2024)

Selon les données de 2024 :

- 39 % des revenus ajustés proviennent des services bancaires personnels et commerciaux

- 26 % des marchés financiers

- 23 % de la gestion de patrimoine

- 12 % des services financiers spécialisés et internationaux

Ce profil diversifié permet à la banque de réduire les risques cycliques et de maintenir une performance stable.

🌍 Revenus par région géographique (2024)

- 49 % des revenus proviennent du Québec

- 30 % des autres provinces canadiennes

- 21 % de l’extérieur du Canada

Bien que le Québec demeure son principal marché, la Banque Nationale affiche une diversification géographique croissante, notamment avec une présence stratégique aux États-Unis et dans d’autres marchés à potentiel.

[stock_market_widget type= »table-quotes » template= »basic » assets= »NA.TO » fields= »symbol,price,change_pct,market_cap,dividend_yield,payout_ratio » links= »{‘NA.TO’:{}} » display_header= »true » display_chart= »false » display_currency_symbol= »true » pagination= »true » search= »false » rows_per_page= »5″ sort_field= »logo_name_symbol » sort_direction= »asc » alignment= »left » api= »yf »]

Meilleures actions à dividendes – Ratios Banque Nationale

Action Enbridge (ENB.TO)

Enbridge Inc. (ENB.TO) est une société leader dans le transport et la distribution d’énergie en Amérique du Nord. Elle exploite le plus vaste réseau de pipelines de pétrole brut et de gaz naturel, tout en ayant une forte présence dans les énergies renouvelables. Enbridge transporte environ 25 % du pétrole brut et 20 % du gaz naturel consommé aux États-Unis, tout en fournissant des services de gaz naturel à plus de 15 millions de personnes au Canada.

Accent sur les Dividendes

Enbridge (ENB.TO) est reconnue pour sa politique de dividendes stable et généreuse, ce qui en fait une favorite parmi les investisseurs à revenu. Depuis plus de 68 ans, l’entreprise verse un dividende trimestriel, et elle a maintenu une croissance annuelle pendant 28 années consécutives jusqu’en 2020. En avril 2025, le dividende annuel s’élève à 3,66 $ par action, offrant un rendement d’environ 7 %, ce qui est élevé comparé à d’autres titres canadiens.

La société cible un ratio de distribution de 60 à 70 % de son flux de trésorerie disponible (distributable cash flow – DCF), ce qui lui permet de maintenir des paiements durables tout en finançant sa croissance. Grâce à ses revenus stables provenant de ses réseaux d’oléoducs et de gazoducs, ainsi que ses investissements dans les énergies renouvelables, Enbridge continue d’offrir une source fiable de revenu passif, même dans un contexte économique incertain.

Projets de Croissance et Diversification

En plus de son impressionnante politique de dividendes, Enbridge continue de renforcer sa croissance. La société prévoit un carnet de commandes de 24 milliards de dollars pour des projets de développement, y compris l’acquisition de trois compagnies de services publics de gaz naturel, ce qui consolidera sa position en tant que plus grande société de services de gaz en Amérique du Nord.

En résumé, Enbridge combine stabilité de rendement et perspectives de croissance, ce qui en fait une option attrayante pour les investisseurs cherchant à équilibrer revenus réguliers et potentiel d’appréciation.

Faits saillants

-transporte environ 25 % de l’ensemble du pétrole brut produit en Amérique du Nord

-Exporte environ 65 % de la production canadienne à destination des États-Unis;

-transporte environ 20 % de tout le gaz naturel consommé aux États-Unis avec un vaste réseau de gazoducs qui s’étend sur environ 23 850 milles

-fournit des services publics de gaz naturel au Canada avec 3,8 millions de connexions mesurées en Ontario et au Québec desservant plus de 15 millions de personnes

[stock_market_widget type= »table-quotes » template= »basic » assets= »ENB.TO » fields= »symbol,price,change_pct,market_cap,dividend_yield,payout_ratio » links= »{‘ENB.TO’:{}} » display_header= »true » display_chart= »false » display_currency_symbol= »true » pagination= »true » search= »false » rows_per_page= »5″ sort_field= »logo_name_symbol » sort_direction= »asc » alignment= »left » api= »yf »]

Meilleures actions à dividendes – Ratios Action Enbridge

Action Telus (T.TO)

TELUS Corporation (TSE: T) est l’une des principales entreprises de télécommunications au Canada, avec des revenus de 20 milliards de dollars en 2023. La société dessert plus de 19 millions de clients à travers ses services sans fil, Internet, télévision, divertissement, et sécurité. TELUS est également en pleine expansion dans les secteurs de la santé numérique et de l’agriculture, notamment avec l’acquisition de LifeWorks, ce qui diversifie ses revenus au-delà des télécommunications traditionnelles.

Forces

Diversification des revenus : En plus de ses services de base, TELUS a renforcé sa position dans les secteurs de la santé numérique et de l’agriculture, offrant ainsi une stabilité supplémentaire et réduisant la dépendance aux télécommunications. Par exemple, TELUS Santé couvre maintenant plus de 75 millions de personnes à travers le monde.

Croissance solide et gestion efficace : En 2024, TELUS a enregistré une croissance de l’EBITDA ajusté de 4,1 % dans son segment technologique. La société met également l’accent sur la réduction des coûts, ce qui améliore ses marges bénéficiaires.

Dividendes

TELUS est une action prisée des investisseurs en raison de son programme de croissance des dividendes. En 2024, l’entreprise a augmenté son dividende de 7 %, le portant à 0,3891 $ par action, poursuivant ainsi sa série de 26 augmentations consécutives. TELUS vise une croissance annuelle des dividendes de 7 à 10 % jusqu’en 2025, tout en maintenant un ratio de distribution d’environ 80 %, ce qui démontre sa capacité à récompenser ses actionnaires tout en investissant dans sa croissance future.

Les 5 Actions à Dividendes préférées de Warren Buffet

[stock_market_widget type= »table-quotes » template= »basic » assets= »T.TO » fields= »symbol,price,change_pct,market_cap,dividend_yield,payout_ratio » links= »{‘T.TO’:{}} » display_header= »true » display_chart= »false » display_currency_symbol= »true » pagination= »true » search= »false » rows_per_page= »5″ sort_field= »logo_name_symbol » sort_direction= »asc » alignment= »left » api= »yf »]

Action Canadian Utilities (CU.TO)

Canadian Utilities Limited et ses filiales exercent des activités dans les secteurs de l’électricité, du gaz naturel et de l’énergie au détail. Canadian Utilities est la doyenne des actions ‘dividend aristocrats’ canadiens. Elle a augmenté ses dividendes de façon continue depuis 52 ans!

Points forts

Diversification dans les Services Publics: Canadian Utilities excelle dans la transmission et la distribution d’électricité et de gaz naturel, ainsi que dans le développement des infrastructures énergétiques, la génération d’énergie et le stockage.

Stabilité Financière et Dividendes Croissants: Grâce à des revenus substantiels des services publics, l’entreprise maintient une stabilité financière qui lui permet d’offrir une croissance de dividende constante. Canadian Utilities est réputée pour son solide historique de versement de dividendes. En 2023, l’entreprise a annoncé une augmentation de son dividende trimestriel à 0,444 $ par action, marquant la 52e année consécutive de croissance des dividendes. Cette performance exceptionnelle en fait l’une des sociétés de services publics les plus fiables en matière de dividendes au Canada.

Expansion de la Base Tarifaire et Croissance Projetée: Canadian Utilities vise une expansion significative de sa base tarifaire, visant 16 milliards de dollars d’ici fin 2025, avec une croissance annuelle de 2%. Cette stratégie renforce sa position dans le secteur énergétique.

Investissements dans les Énergies Renouvelables: La société s’engage dans plusieurs projets de production d’énergie renouvelable, soulignant son engagement envers des pratiques durables et renforçant ses perspectives financières à long terme.

Choix Défensif avec Faible Risque et Perspectives de Croissance Saines: Avec des activités réglementées à faible risque, des perspectives de croissance solides et un rendement de dividende élevé, Canadian Utilities se présente comme un choix défensif exceptionnel pour les investisseurs conscients des risques.

[stock_market_widget type= »table-quotes » template= »basic » assets= »CU.TO » fields= »symbol,price,change_pct,market_cap,dividend_yield,payout_ratio » links= »{‘CU.TO’:{}} » display_header= »true » display_chart= »false » display_currency_symbol= »true » pagination= »true » search= »false » rows_per_page= »5″ sort_field= »logo_name_symbol » sort_direction= »asc » alignment= »left » api= »yf »]

Action Fortis (FTS.TO)

Fortis Inc. exerce ses activités en tant que société de services publics d’électricité et de gaz au Canada, aux États-Unis et dans les pays des Caraïbes. Les analystes recommande Fortis pour toute personne qui recherchent un revenu de dividendes stable et prévisible. L’entreprise a augmenté ses versements de dividendes pendant 50 années consécutives. L’entreprise dessert plus de 2,2 millions de clients d’électricité et 1,1 million de clients de services publics de gaz.

Points forts

Fortis, une entreprise de services publics essentielle, exploite un modèle commercial stable soutenu par des contrats réglementés à long terme, garantissant des revenus constants tant que les services sont fournis. La nature défensive de l’entreprise est soulignée par son statut de l’un des deux « Dividend Kings », ayant augmenté les dividendes pendant 50 années consécutives.

Le rendement du dividende de Fortis est actuellement d’environ 4 %, ce qui est compétitif par rapport aux autres entreprises de services publics. Le ratio de distribution de l’entreprise est raisonnable, permettant de maintenir des paiements de dividendes tout en réinvestissant dans l’entreprise pour assurer une croissance future.

Bien que la volatilité du marché ait impacté la croissance de Fortis l’année passée, ses caractéristiques défensives en font une option intéressante pour les investisseurs à long terme. En prévision d’un éventuel ralentissement économique, détenir des actions de Fortis plutôt que de vendre est une décision stratégique. L’entreprise a une histoire de résistance aux ralentissements et a démontré sa résilience face aux défis du marché, enregistrant une amélioration des bénéfices nets au cours du trimestre le plus récent.

Fortis vise une croissance d’environ 6% par an au cours des cinq prochaines années. Cette croissance devrait se traduire par une augmentation annuelle des dividendes de 4 à 6 %. Le rendement actuel du dividende est de 4,5 %.

Vivre des Dividendes: 3 Stratégies pour atteindre la liberté financière

[stock_market_widget type= »table-quotes » template= »basic » assets= »FTS.TO » fields= »symbol,price,change_pct,market_cap,dividend_yield,payout_ratio » links= »{‘FTS.TO’:{}} » display_header= »true » display_chart= »false » display_currency_symbol= »true » pagination= »true » search= »false » rows_per_page= »5″ sort_field= »logo_name_symbol » sort_direction= »asc » alignment= »left » api= »yf »]

Action Alimentation Couche-Tard (ATD.TO)

Couche-Tard est un opérateur de dépanneurs de premier plan avec plus de 9 300 magasins répartis dans 14 pays. L’entreprise se distingue par son modèle d’affaires à faible risque, générant des revenus et des bénéfices stables et impressionnants. En effet, sur les cinq dernières années, Couche-Tard a enregistré un rendement annuel moyen supérieur à 18%, ce qui en fait un véritable atout pour les investisseurs.

Solides fondamentaux pour une croissance future

Couche-Tard est bien positionnée pour poursuivre sa croissance à un rythme soutenu. Son vaste réseau de magasins, qui s’étend en Amérique du Nord, en Europe et en Asie, constitue une base solide pour son expansion future. La société s’est également engagée dans l’expansion de ses marques privées, qui offrent une meilleure marge bénéficiaire et une plus grande fidélisation client. De plus, Couche-Tard met l’accent sur l’optimisation de sa distribution et l’amélioration de l’efficacité de ses opérations, ce qui devrait contribuer à la croissance de ses résultats.

Acquisitions stratégiques et accélération de la croissance

Couche-Tard est également connue pour sa stratégie d’acquisitions ciblées et stratégiques. L’entreprise fait un pas de plus dans son expansion européenne avec l’annonce d’une acquisition majeure. L’accord dvise à intégrer les actifs de vente au détail du géant français de l’énergie, Total Energies SE. Ce geste stratégique s’inscrit dans la stratégie de croissance de Couche-Tard, dont l’objectif est de consolider son secteur des stations-service et des dépanneurs sur ses marchés principaux.

Un engagement envers le dividende

Couche-Tard s’est également distinguée par sa politique de dividende attractive. L’entreprise augmente son dividende à chaque année depuis 13 ans, et s’est engagée à maintenir ce rythme de croissance. Cet engagement envers le dividende est un élément important de la stratégie de Couche-Tard et offre aux investisseurs un revenu stable et croissant.

[stock_market_widget type= »table-quotes » template= »basic » assets= »ATD.TO » fields= »symbol,price,change_pct,market_cap,dividend_yield,payout_ratio » links= »{‘ATD.TO’:{}} » display_header= »true » display_chart= »false » display_currency_symbol= »true » pagination= »true » search= »false » rows_per_page= »5″ sort_field= »logo_name_symbol » sort_direction= »asc » alignment= »left » api= »yf »]

Action Canadian National Railway (CNR.TO)

La Compagnie des chemins de fer nationaux du Canada est active dans le secteur du transport ferroviaire et connexe. L’entreprise exploite un réseau de 19 500 milles de route couvrant le Canada et les États-Unis. Elle transporte entre autres du pétrole et des produits chimiques, des céréales et des engrais, du charbon, des métaux et des minéraux et des produits forestiers.

Performance Solide et Diversification Stratégique: Grâce à un modèle d’activité défensif et à une gamme diversifiée, le Canadien National Railway maintient des revenus constants. La stratégie de diversification renforce la robustesse de l’entreprise.

Croissance Soutenue par l’Efficacité Opérationnelle: L’engagement de l’entreprise dans l’amélioration de l’efficacité opérationnelle stimule la croissance des bénéfices, consolidant ainsi sa position sur le marché.

Croissance Boursière Significative sur la Décennie: Le titre de CNR affiche une croissance annuelle composée (TCAC) d’environ 12% au cours de la dernière décennie, démontrant une performance boursière significative.

Retours Accrus pour les Actionnaires: Outre la croissance boursière, CNR privilégie ses actionnaires en augmentant les rendements par le biais de dividendes plus élevés et de rachats d’actions.

Rendement en Dividendes Stable et Attrayant: Avec un rendement en dividendes actuel de 2,1%, CNR offre aux investisseurs une source stable et attrayante de rendements. CNR a 17 année d’historique de paiements et d’augmentation de ses dividendes.

[stock_market_widget type= »table-quotes » template= »basic » assets= »CNR.TO » fields= »symbol,price,change_pct,market_cap,dividend_yield,payout_ratio » links= »{‘CNR.TO’:{}} » display_header= »true » display_chart= »false » display_currency_symbol= »true » pagination= »true » search= »false » rows_per_page= »5″ sort_field= »logo_name_symbol » sort_direction= »asc » alignment= »left » api= »yf »]

Liste des actions ‘dividend aristocrats’ canadienne

Le tableau ci-dessous présente la liste des actions ‘dividend aristocrats’ canadiennes. Les titres sont classées par le nombre d’années successives d’augmentation des dividendes (DGR Streak).

| Symbole | DGR Streak | Rend Div |

|---|---|---|

| CU.TO | 52 | 6.25% |

| FTS.TO | 50 | 4.57% |

| TIH.TO | 33 | 1.55% |

| CWB.TO | 31 | 4.69% |

| ACO.X.TO | 29 | 5.53% |

| TRI.TO | 29 | 1.60% |

| EMP.A.TO | 28 | 1.98% |

| IMO.TO | 28 | 2.39% |

| MRU.TO | 28 | 1.72% |

| CNR.TO | 27 | 2.15% |

| ENB.TO | 27 | 7.88% |

| SAP.TO | 25 | 2.61% |

| CNQ.TO | 22 | 4.10% |

| TRP.TO | 22 | 7.96% |

| CCL.B.TO | 21 | 1.86% |

| FTT.TO | 21 | 2.50% |

| RBA.TO | 20 | 1.72% |

| CCA.TO | 19 | 4.94% |

| T.TO | 19 | 6.56% |

| SJ.TO | 18 | 1.41% |

| CGO.TO | 18 | 6.30% |

| IFC.TO | 18 | 2.22% |

| BYD.TO | 16 | 0.24% |

| EMA.TO | 16 | 5.82% |

| ENGH.TO | 16 | 2.94% |

| BIP.UN.TO | 15 | 5.19% |

| FNV.TO | 15 | 1.01% |

| TCS.TO | 15 | 1.07% |

| BCE.TO | 14 | 7.46% |

| BEP.UN.TO | 13 | 6.18% |

| WCN.TO | 13 | 0.76% |

| NA.TO | 13 | 4.52% |

| MG.TO | 13 | 3.42% |

| LGT.B.TO | 13 | 0.86% |

| ATD.TO | 13 | 0.81% |

| GRT.UN.TO | 12 | 4.44% |

| TFII.TO | 12 | 1.08% |

| TD.TO | 12 | 4.69% |

| RY.TO | 12 | 4.55% |

| GCG.A.TO | 12 | 3.16% |

| EQB.TO | 12 | 2.02% |

| CTC.A.TO | 12 | 4.72% |

| CM.TO | 12 | 6.64% |

| BNS.TO | 12 | 6.96% |

| AQN.TO | 12 | 7.29% |

| DOL.TO | 12 | 0.29% |

| AP.UN.TO | 11 | 10.04% |

| CAR.UN.TO | 11 | 3.22% |

| IIP.UN.TO | 11 | 2.88% |

| WN.TO | 11 | 1.82% |

| BMO.TO | 11 | 5.13% |

| STN.TO | 11 | 0.89% |

| L.TO | 11 | 1.55% |

| FN.TO | 11 | 6.73% |

| BAM.TO | 10 | 3.82% |

| BN.TO | 10 | 0.89% |

| FSV.TO | 10 | 0.62% |

| OTEX.TO | 10 | 2.83% |

| PBH.TO | 10 | 3.24% |

| PKI.TO | 10 | 3.42% |

| SIS.TO | 10 | 3.66% |

| CRT.UN.TO | 10 | 6.56% |

| CPX.TO | 9 | 6.49% |

| MFC.TO | 9 | 5.88% |

| IAG.TO | 9 | 3.59% |

| GWO.TO | 8 | 5.35% |

| SLF.TO | 8 | 4.53% |

| QSR.TO | 8 | 3.28% |

| QBR.B.TO | 8 | 4.12% |

| POW.TO | 8 | 6.07% |

| MFI.TO | 8 | 3.18% |

| GSY.TO | 8 | 3.60% |

| AEM.TO | 7 | 3.47% |

| BDGI.TO | 7 | 1.99% |

| H.TO | 7 | 3.43% |

| X.TO | 7 | 2.47% |

| JWEL.TO | 6 | 3.12% |

| KMP.UN.TO | 6 | 4.02% |

| ABX.TO | 5 | 3.08% |

| ALS.TO | 5 | 1.46% |

| MI.UN.TO | 5 | 3.59% |

Bref aperçu du S&P Dividend aristocrats canadien

La liste des actions canadienne des ‘dividend aristocrats’ est géré par la firme Standard and Poors. L’indice est intitulé le S&P Canadian Dividend aristocrats. En plus de vérifier l’historiques en termes de dividendes, la firme évalue aussi la liquidité du titre et la solidité financière. L’indice exige un minimum de 5 ans d’augmentation successives des dividendes. Je trouve ce mimimum faible comparé au 25 ans minimum pour la version américaine de l’indice. Vous pouvez consulter notre article sur les ‘dividend aristocrats’ américain ici.

Pour les besoins de cet article, je présente la liste des actions canadiennes ‘dividend aristocrats’ qui ont augmenté leurs dividendes au moins 10 ans consécutives!

Portefeuille d’actions de Bill Gates – Top 5

Caractéristiques des actions ‘dividend aristocrats’

Les actions Dividend Aristocrats sont des entreprises bien établies qui se distinguent par leur capacité à augmenter leurs dividendes chaque année pendant de longues périodes, généralement plus de 25 ans. Voici quelques-unes des caractéristiques communes à ces entreprises :

Position dominante dans leur secteur

Les entreprises classées comme « Dividend Aristocrats » dominent souvent leur secteur ou bénéficient d’une position concurrentielle solide. Grâce à leur taille, leur influence et leur efficacité opérationnelle, elles génèrent des revenus stables et substantiels. Certaines opèrent dans des secteurs réglementés, comme l’électricité, où la concurrence est limitée, ce qui les aide à maintenir leur rentabilité.

Valeurs refuges lors de marchés baissiers

Ces actions sont souvent perçues comme des valeurs refuges en période de turbulences économiques ou de correction des marchés. Leur volatilité est généralement inférieure à celle du marché global. Les investisseurs voient en elles une source de stabilité grâce à leur capacité à maintenir un dividende croissant, même en période d’incertitude.

Solides états financiers

Les Dividend Aristocrats ont généralement une situation financière saine. Leurs bilans affichent des niveaux de liquidité élevés et une gestion prudente de l’endettement. Cela leur permet de continuer à verser des dividendes tout en investissant dans leur activité, ce qui inspire confiance aux investisseurs.

Croissance limitée, mais avec des exceptions

Bien que la majorité de ces entreprises soient matures et aient un potentiel de croissance limité, certaines parviennent encore à croître tout en versant des dividendes élevés. C’est ici qu’un examen du ratio de distribution des dividendes devient crucial. Ce ratio aide à identifier si l’entreprise peut à la fois soutenir ses dividendes et investir dans des opportunités de croissance futures.

En résumé, les Dividend Aristocrats sont des actions prisées par les investisseurs à la recherche de revenus stables et d’une moindre volatilité, tout en offrant une protection contre les risques du marché.

Le ratio de distribution de dividendes

Le ratio de distribution de dividendes est un pourcentage qui indique la part des profits d’une entreprise versée aux actionnaires sous forme de dividendes. Par exemple, si une entreprise réalise un profit de 100 $ et verse 40 $ en dividendes, son ratio de distribution est de 40 %. Ce ratio est un indicateur clé pour évaluer la politique de dividendes et la santé financière d’une entreprise.

Comment interpréter un ratio de distribution ?

Ratio de distribution élevé

Un ratio élevé signifie que l’entreprise redistribue une grande partie de ses profits sous forme de dividendes. Cela peut sembler attrayant pour les investisseurs en quête de revenu immédiat. Cependant, cela signifie aussi qu’il reste peu de fonds pour financer la croissance future, comme l’innovation ou l’expansion vers de nouveaux marchés. Un ratio trop élevé, proche de 100 %, peut indiquer une vulnérabilité en cas de baisse des profits.

Ratio de distribution faible à moyen

Il est souvent préférable d’investir dans des entreprises avec un ratio de distribution faible à moyen, c’est-à-dire entre 30 % et 60 %. Cela laisse à l’entreprise suffisamment de liquidités pour réinvestir dans des projets de croissance, tout en maintenant un flux de dividendes stable. Ces entreprises peuvent ainsi croître tout en préservant leur capacité à verser des dividendes à long terme.

Le rendement total et les risques

Lorsque vous investissez dans une action à dividendes, il est essentiel de considérer non seulement le rendement du dividende, mais aussi la croissance potentielle du titre. Voici quelques points clés :

Rendement élevé, mais insoutenable

Un rendement de dividendes très élevé peut sembler attractif, mais il est important de vérifier s’il est soutenable. Parfois, des entreprises affichent des ratios de distribution proches ou supérieurs à 100 %, ce qui signifie qu’elles versent plus que ce qu’elles gagnent. Cela peut rapidement devenir insoutenable, surtout si l’entreprise ne montre pas de signes de croissance future.

Baisse potentielle des dividendes

Certaines entreprises qui paient des dividendes élevés sont parfois boudées par les investisseurs en raison de leur manque de potentiel de croissance ou de risques futurs. Si le prix de l’action baisse, le rendement des dividendes peut sembler attractif, mais ces entreprises sont souvent contraintes de réduire leurs dividendes à terme, lorsqu’elles font face à des défis financiers ou à une baisse de revenus.

Le ratio de distribution est un indicateur crucial pour évaluer la capacité d’une entreprise à maintenir ses dividendes tout en investissant dans sa croissance. Un ratio modéré est souvent signe d’une entreprise équilibrée qui peut à la fois récompenser ses actionnaires et continuer à se développer.

Très intéressant

Bonjour Carl,

Merci pour votre intérêt !

Si vous êtes intéressé par les actions canadiennes à dividendes pour 2024, vous avez de belles options qui permettent de combiner croissance et revenu. Les actions de ce type peuvent fournir un revenu passif stable tout en offrant un potentiel de valorisation sur le long terme.