Dans cet article, nous passerons en revue les meilleurs FNB dividende Canadiens. Je tiens à préciser, on s’intéresse ici aux fonds négociés en bourse qui investissent exclusivement dans des entreprises Canadiennes. Sur le plan fiscal, Les FNB qui investissent dans des entreprises non Canadiennes sont assujettit à des retenues à la source sur toute distribution de dividendes (Pour plus d’info, vous pouvez consulter ce lien: Incidences fiscales pour les FNB avec contenu Américain et mondial). Nous avons commencé par sélectionner les 16 FNB les plus populaires de cette catégorie. Ensuite, nous avons comparé ces FNB en fonction de plusieurs critères. Pour chaque FNB, nous fournissons aussi l’objectif et la liste des participations.

Sommaire Exécutif

Vidéo

Les diverses stratégies adoptées par les FNB Dividendes Canadiens

Les gestionnaires des FNB dividendes peuvent adopter diverses stratégies pour générer des dividendes. En analysant les fonds offerts sur le marché canadien, on peut en conclure quatre principales tendances:

FNB Diversifiés: Ces FNB sont les plus communs. Ils investissent dans les meilleures entreprises canadiennes en termes de rendement de dividendes et de potentiel de croissance. Ces fonds investissent votre argent dans plusieurs secteurs de l’économie. L’économie canadienne étant dominé par les Banques et les pétrolières, il n’est pas étonnant de voir un grand pourcentage alloué à ces deux secteurs. Veuillez-vous référer au tableau ci-dessous qui contient la comparaison selon l’allocation sectorielle;

FNB Actions privilégiées: Ces FNB investissent dans des actions privilégiées émises par les plus grandes entreprises canadiennes. Une action privilégiée est un produit hybride entre une action ordinaire et une obligation. Elle ressemble à une obligation car l’émetteur s’engage de verser un dividende convenu à l’avance. Cependant, une action privilégiée ne donne pas le droit de vote à son détenteur. Aussi, le détenteur ne bénéficie que très peu de l’appréciation de la valeur de l’entreprise émettrice. De façon générale, les FNB actions privilégiées auront tendance à avoir un rendement de dividendes élevé mais un potentiel de croissance très faible.

FNB utilisant des Options d’achats: Certains FNB souscrivent des options d’achats sur les titres détenus dans leur portefeuille pour 2 objectifs principaux: 1- se prémunir en cas de baisse importante de la valeur des titres détenus et 2- récolter les primes qui viennent s’ajouter aux dividendes versés. Ces fonds sont très populaires au Canada malgré la faible performance à long terme qu’ils génèrent.

FNB spécialisé dans le secteur Bancaire Canadien : Ces FNB investissent dans les plus grandes banques canadiennes. Donc, c’est à la fois une occasion de bénéficier du potentiel de croissance de ces Banques et de recevoir des dividendes.

Liste complète des 65 actions S&P 500 Dividend Aristocrats par secteur

FNB Sélectionnés

FNB Canadiens diversifié

| Symbol | Name |

| VDY.TO | Vanguard FTSE CDN High Div Yld Index ETF |

| XDV.TO | Ishares Canadian Select Div Index ETF |

| ZWC.TO | BMO CDN High Div Covered Call ETF |

| XEI.TO | Ishares S&P TSX Comp High Div Index ETF |

| ZDV.TO | BMO Canadian Dividend ETF |

| CDZ.TO | Ishares S&P TSX CDN Dividend ETF |

| PDC.TO | Invesco CDN Div Idx ETF |

| XDIV.TO | Ishares Core MSCI CAD Qlty Div ETF |

| DGRC.TO | CI Wisdomtree CDN Qlty Div Grth Idx ETF |

| RCD.TO | RBC Quant CDN Dividend Leaders ETF |

FNB Banques

| Symbol | Name |

| ZEB.TO | BMO S&P TSX Equal Weight Banks Index ETF |

| ZWB.TO | BMO Covered Call Canadian Banks ETF |

| XFN.TO | Ishares S&P TSX Capped Financials ETF |

| FIE.TO | Ishares CDN Fin Mthly Income ETF |

| RBNK.TO | RBC CDN Bank Yield Index ETF |

| CEW.TO | Ishares Equal Weight Banc Lifeco ETF |

FNB Actions privilégié

| Symbol | Name |

| ZPR.TO | BMO Laddered Pref Share ETF |

| HPR.TO | Global X Active Preferred Share ETF Common |

| CPD.TO | Ishares S&P TSX CDN Pref ETF |

Comparaison performance et Analyse

| Symbol | 3ans | 5ans | 10ans | RFG | |

| VDY.TO | 19.83 | 18.62 | 13.26 | 0.22 | |

| XDV.TO | 19.19 | 15.28 | 11.45 | 0.55 | |

| ZWC.TO | 13.92 | 12.35 | na | 0.72 | |

| XEI.TO | 15.76 | 16.15 | 11.64 | 0.22 | |

| ZDV.TO | 17.62 | 15.54 | 11.29 | 0.39 | |

| CDZ.TO | 15.78 | 13.19 | 10.21 | 0.66 | |

| PDC.TO | 16.58 | 14.57 | 10.86 | 0.54 | |

| XDIV.TO | 20.79 | 18.73 | na | 0.11 | |

| DGRC.TO | 15.54 | 12.86 | na | 0.23 | |

| RCD.TO | 21.21 | 17.41 | 11.92 | 0.42 |

📘 Recevez votre guide gratuit pour commencer à Investir

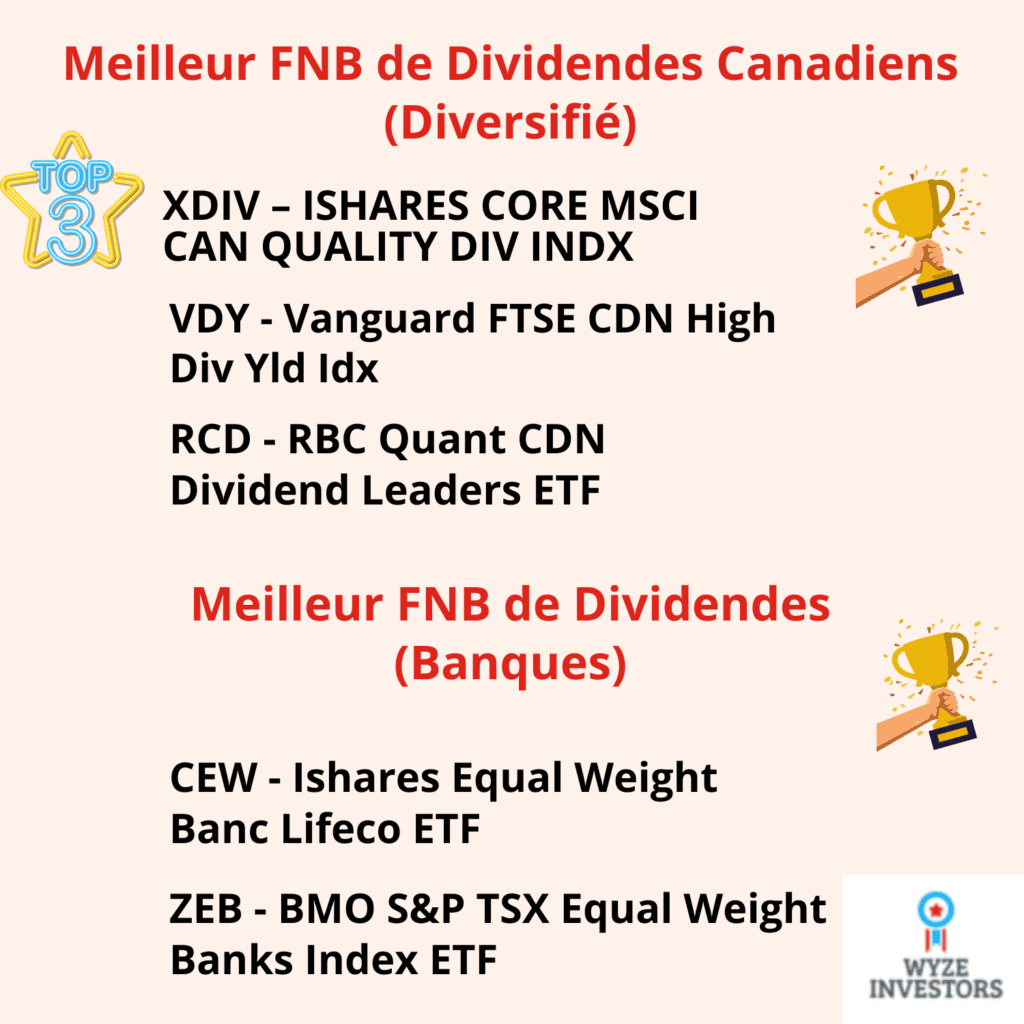

Meilleurs FNB Canadiens diversifiés

Les FNB de dividendes canadiens affichent des performances robustes sur plusieurs horizons, mais se distinguent par des profils très différents en matière de croissance, de régularité et de frais.

Côté frais, XDIV se démarque clairement avec le RFG le plus bas du groupe (0,11 %), un avantage structurel majeur pour la croissance composée à long terme. Sur 3 ans, les meilleurs rendements sont observés chez RCD.TO (21,21 %) et XDIV.TO (20,79 %), suivis de près par VDY.TO (19,83 %). Sur 5 ans, XDIV (18,73 %) et VDY (18,62 %) dominent, confirmant leur constance à moyen terme, tandis que RCD (17,41 %) demeure très compétitif.

Sur 10 ans, VDY (13,26 %) reste le leader à long terme, avec RCD (11,92 %) et XEI.TO (11,64 %) comme solides alternatives.

1️⃣ XDIV.TO – iShares Core MSCI Canadian Quality Dividend Index ETF

Performance : 20,79 % (3 ans) | 18,73 % (5 ans)

RFG : 0,11 % — le plus bas de tous les FNB comparés

XDIV confirme son statut de FNB dividendes le plus efficient au Canada. Sa méthodologie privilégie des entreprises canadiennes de haute qualité : bilans solides, rentabilité élevée, faible endettement et dividendes durables.

L’exclusion systématique des entreprises financièrement fragiles permet d’obtenir un portefeuille discipliné et résilient.

Son RFG ultra-faible agit comme un véritable accélérateur de rendement à long terme, en limitant l’érosion des gains. XDIV s’impose clairement comme un pilier central (“core holding”) pour un portefeuille dividendes moderne orienté croissance et qualité.

👉 Idéal pour : l’investisseur recherchant un cœur de portefeuille performant, peu coûteux et axé sur la qualité.

2️⃣ VDY.TO – Vanguard FTSE Canada High Dividend Yield Index ETF

Performance : 19,83 % (3 ans) | 18,62 % (5 ans) | 13,26 % (10 ans)

RFG : 0,22 %

VDY demeure la référence historique des FNB de dividendes canadiens. Son exposition marquée aux banques, pipelines et télécommunications reflète la structure même de l’économie canadienne.

Cette concentration sectorielle procure une stabilité remarquable, un rendement de dividende attrayant et une excellente performance sur 10 ans, où VDY reste le leader incontesté du groupe. En contrepartie, cette approche peut entraîner une diversification plus limitée lors de périodes difficiles pour le secteur financier.

👉 Idéal pour : l’investisseur long terme qui mise sur la force structurelle des piliers économiques canadiens.

3️⃣ RCD.TO – RBC Quant Canadian Dividend Leaders ETF

Performance : 21,21 % (3 ans) | 17,41 % (5 ans) | 11,92 % (10 ans)

RFG : 0,42 %

RCD adopte une approche quantitative avancée, sélectionnant les titres selon des critères de solidité financière, de croissance durable du dividende et de qualité globale.

Le résultat est un portefeuille mieux équilibré sectoriellement que VDY, tout en étant plus dynamique que plusieurs FNB passifs traditionnels.

Sa constance sur 3, 5 et 10 ans démontre la pertinence de son approche, malgré un RFG plus élevé. RCD joue efficacement un rôle de complément stratégique dans une allocation dividendes.

👉 Idéal pour : l’investisseur souhaitant une diversification intelligente et une croissance régulière du revenu.

🎯 Conclusion stratégique

- XDIV → Meilleur choix court et moyen terme, grâce à une croissance élevée et des frais exceptionnellement bas.

- VDY → Champion long terme, soutenu par la performance historique des banques et des infrastructures canadiennes.

- RCD → Solution intelligemment diversifiée, idéale pour réduire les risques sectoriels et lisser la volatilité.

👉 Combinaison gagnante

VDY (stabilité + long terme)

+ XDIV (croissance + efficacité des coûts)

+ une allocation complémentaire en RCD pour renforcer la diversification et la régularité du portefeuille.

Cette combinaison offre un équilibre optimal entre revenu, croissance et maîtrise des risques pour un investisseur canadien orienté dividendes en 2026.

Meilleurs FNB Banques

| Symbol | 3ans | 5ans | 10ans | RFG |

| ZEB.TO | 25.60 | 19.85 | 15.01 | 0.28 |

| ZWB.TO | 19.80 | 14.85 | 11.56 | 0.72 |

| XFN.TO | 25.24 | 19.12 | 13.86 | 0.61 |

| FIE.TO | 22.62 | 15.29 | 11.70 | 0.91 |

| RBNK.TO | 25.56 | 19.27 | na | 0.32 |

| CEW.TO | 27.33 | 20.89 | 14.83 | 0.61 |

Source: Yahoo Finance Performance annualisé 22 Janvier 2026

Les FNB bancaires canadiens continuent de démontrer une résilience et une capacité de croissance remarquables, soutenues par la solidité du système bancaire, la régularité des dividendes et une structure oligopolistique unique. Sur 3 ans, CEW.TO domine avec 27,33 %, suivi de ZEB.TO, RBNK et XFN, tous autour de 25 %. À 5 ans, l’écart demeure faible entre ces FNB, illustrant la constance du secteur. Sur 10 ans, ZEB prend un léger avantage, confirmant l’impact des faibles frais. ZEB et RBNK offrent la meilleure efficacité coût/performance, tandis que ZWB et FIE privilégient le revenu au détriment de la croissance.

1️⃣ CEW.TO – iShares Equal Weight Bancaire & Financier

Performance : 27,33 % (3 ans) | 20,89 % (5 ans) | 14,83 % (10 ans)

RFG : 0,61 %

CEW s’impose comme le FNB bancaire le plus performant sur l’ensemble des horizons disponibles. Sa stratégie de pondération égale réduit le risque qu’une seule banque domine la performance, ce qui améliore la régularité des rendements sur l’ensemble du cycle économique.

L’inclusion de certaines institutions financières non bancaires ajoute une diversification marginale, sans diluer l’exposition au cœur du secteur bancaire. Cette structure explique sa capacité à surperformer tant sur 3 ans que sur 5 et 10 ans, malgré un RFG plus élevé que ZEB.

👉 Idéal pour : maximiser la croissance du secteur bancaire canadien avec une exposition équilibrée et disciplinée.

2️⃣ ZEB.TO – BMO Equal Weight Banks ETF

Performance : 25,60 % (3 ans) | 19,85 % (5 ans) | 15,01 % (10 ans)

RFG : 0,28 % — parmi les plus bas du segment

ZEB combine pondération égale et frais très compétitifs, ce qui en fait l’un des FNB bancaires les plus efficaces à long terme. Sur 10 ans, il affiche même la meilleure performance du groupe, démontrant l’impact direct de faibles frais sur la croissance composée.

Son exposition est 100 % banques canadiennes, sans assureurs ni autres institutions financières, ce qui le rend simple, transparent et parfaitement aligné avec une thèse bancaire pure.

👉 Idéal pour : une exposition directe, simple et à faible coût aux grandes banques canadiennes.

3️⃣ XFN.TO – iShares S&P/TSX Capped Financials Index

Performance : 25,24 % (3 ans) | 19,12 % (5 ans) | 13,86 % (10 ans)

RFG : 0,61 %

XFN adopte une approche plus large en couvrant l’ensemble du secteur financier canadien : banques, assureurs (Manuvie, Sun Life), gestionnaires d’actifs et autres institutions financières majeures.

Cette diversification sectorielle permet d’atténuer certains cycles bancaires, tout en maintenant une performance très proche des meilleurs FNB purement bancaires. Sa constance sur 3, 5 et 10 ans démontre que l’élargissement au secteur financier peut être un avantage stratégique selon les phases économiques.

👉 Idéal pour : une exposition complète et diversifiée au secteur financier canadien.

🎯 Conclusion stratégique

- CEW → Meilleur rendement global, excellente croissance sur 3, 5 et 10 ans grâce à la pondération égale.

- ZEB → Meilleure efficacité coût/performance, particulièrement remarquable sur 10 ans.

- XFN → Exposition la plus complète au secteur financier canadien, au-delà des seules banques.

👉 Recommandation globale

- Portefeuille 100 % banques, long terme : ZEB

- Recherche de performance maximale : CEW

- Diversification financière élargie : XFN

Ces trois FNB restent des piliers incontournables pour capter la puissance structurelle du secteur bancaire et financier canadien en 2026.

FNB Actions privilégié

| Symbol | 3ans | 5ans | 10ans | RFG |

| ZPR.TO | 17.02 | 10.33 | 6.94 | 0.50 |

| HPR.TO | 17.35 | 10.28 | 7.21 | 0.64 |

| CPD.TO | 14.61 | 7.82 | 5.74 | 0.50 |

1️⃣ HPR.TO – Horizons Active Preferred Share ETF

Performance : 17,35 % (3 ans) | 10,28 % (5 ans) | 7,21 % (10 ans)

RFG : 0,64 %

HPR se distingue par sa gestion active, qui permet une plus grande flexibilité dans la sélection des titres et dans la gestion du risque lié aux taux d’intérêt. Cette approche explique sa meilleure performance à long terme parmi les FNB comparés, malgré un environnement souvent difficile pour les actions privilégiées.

En contrepartie, le fonds affiche le RFG le plus élevé du groupe et une forte exposition au secteur bancaire, ce qui limite la diversification sectorielle. HPR s’adresse donc à des investisseurs prêts à payer davantage pour une gestion plus dynamique.

👉 Idéal pour : les investisseurs recherchant la meilleure performance historique et une gestion active, en acceptant des frais plus élevés.

2️⃣ ZPR.TO – BMO Laddered Preferred Share Index ETF

Performance : 17,02 % (3 ans) | 10,33 % (5 ans) | 6,94 % (10 ans)

RFG : 0,50 %

ZPR repose sur une structure échelonnée (laddered), combinée à des actions privilégiées à réinitialisation de taux (rate reset). Cette construction vise à atténuer l’impact des variations de taux d’intérêt en répartissant les échéances dans le temps.

Grâce à ses frais plus bas et à sa mécanique de réajustement des dividendes, ZPR offre un excellent compromis entre rendement, coût et gestion du risque de taux, ce qui explique sa constance sur plusieurs horizons.

👉 Idéal pour : les investisseurs cherchant un bon équilibre entre revenu, frais maîtrisés et protection relative contre les cycles de taux.

3️⃣ CPD.TO – iShares S&P/TSX Canadian Preferred Share Index ETF

Performance : 14,61 % (3 ans) | 7,82 % (5 ans) | 5,74 % (10 ans)

RFG : 0,50 %

CPD est un FNB indiciel passif qui vise à reproduire l’ensemble du marché canadien des actions privilégiées, sans gestion active ni structure échelonnée. Cette approche assure une exposition très large et une grande simplicité.

Cependant, l’absence de mécanismes de protection contre les variations de taux se traduit par une performance inférieure à celle de ZPR et HPR sur le long terme.

👉 Convient pour : les investisseurs désirant une exposition simple et passive aux actions privilégiées, avec des attentes de croissance plus modestes.

🔎 Atouts et Défis du Secteur des Actions Privilégiées

✅ Conclusion

- HPR → Meilleure performance historique grâce à la gestion active.

- ZPR → Meilleur compromis global entre rendement, frais et gestion du risque de taux.

- CPD → Solution simple et passive, mais moins performante.

👉 Recommandation globale :

Pour la majorité des investisseurs, ZPR représente le choix le plus équilibré. HPR s’adresse à ceux qui privilégient la performance au prix de frais plus élevés, tandis que CPD convient surtout comme exposition de base ou complémentaire axée sur le revenu.

Comparaison Exposition aux secteur énergétique et bancaire

| Nom | Secteur Banque | Secteur énergie | Stratégie |

| ZWB | 100% | – | Options d’achats |

| ZPR | 40% | 15% | Actions Privélégiées |

| HPR | 50.41% | 21.62% | Actions Privélégiées |

| XDV | 53.75% | 7.67% | Diversifié |

| CPD | 29.58% | 18.14% | Actions Privélégiées |

| ZWC | 43.23% | 17.71% | Options d’achats |

| XEI | 30.7% | 29.3% | Diversifié |

| VDY | 55.0% | 27.1% | Diversifié |

| CDZ | 28.6% | 16.1% | Diversifié |

| FIE | 65.3% | 0% | Banques |

| PDC | 51.3% | 21.0% | Diversifié |

| ZDV | 39.7% | 13.4% | Diversifié |

| XDIV | 59.3% | 14.2% | Diversifié |

| DGRC | 31.8% | 6.7% | Diversifié |

| RBNK | 98.8% | – | Banques |

| RCD | 32.7% | 13.9% | Diversifié |

Avantages FNB Dividende canadien

- Diversification

Les FNB Canadiens de Dividendes offre une exposition instantanée à un grand nombre d’entreprises. Cependant, la plupart des FNB Canadiens de Dividendes sont dominés par les secteur financiers et énergétiques. Comme vous le verrez ci-dessous, certains sont plus exposés que d’autres. Gardez ceci à l’esprit lors de l’allocation sectorielle globale de votre portefeuille.

- Revenus prévisibles

La plupart des FNB sélectionnés ci-dessous versent un revenu de dividendes mensuels, ce qui est excellent si vous recherchez un revenu relativement stable.

- Avantages fiscaux

Les FNB qui investissent dans des entreprises non Canadiennes sont assujetit à des retenues à la source sur toute distributions de dividendes (Pour plus d’info, vous pouvez consulter ce lien: Incidences fiscales pour les FNB avec contenu Américain et mondial)

Revue HDIV: Hamilton Enhanced Multi-Sector Covered Call

Meilleurs FNB de Banques Canadiennes

Comment choisir le meilleur FNB dividendes

Rendement et répartition sectorielle

C’est une évidence. La performance est importante lorsqu’on choisit un FNB de dividendes. Mais il faut garder un œil sur la volatilité et la pondération par secteur.

En ce qui concerne la volatilité, vous voulez une performance intéressante avec la plus faible volatilité possible. Cela vous assure de maximiser vos rendements pour le risque que vous prenez.

La pondération sectorielle est aussi importante. Vous devez comprendre où votre argent est investi et l’exposition globale de votre portefeuille. Il est essentiel d’avoir un portefeuille équilibré dans divers secteurs d’activité afin de réduire les risques.

Le rendement

La performance est plus importante que le rendement de dividendes. C’est vrai pour les actions et les FNB. Un rendement de dividende est un pourcentage annuel calculant le montant reçu par l’investisseur pour une année. Il ne tient pas compte de la perte en capital ou de l’appréciation. Ainsi, vous pourriez posséder un investissement qui a un rendement positif de dividende et une performance négative.

Si obtenir un revenu de dividendes est primordial pour vous, vous devez sélectionner en premier les FNB qui ont une bonne performance. Ensuite, au sein de ces FNB identifier ceux qui paient un dividende régulier et convenable.

La volatilité

Nous utilisons le Beta (sur 5 ans) comme mesure de la volatilité. Un bêta de 1 signifie que votre investissement est aussi risqué que l’ensemble du marché. Lors de la sélection d’un investissement, le Beta désiré doit être le plus bas possible.

❓ Questions & Réponses – FNB à dividende

Qu’est-ce qu’un FNB à dividende et pourquoi sont-ils populaires au Canada?

Les FNB à dividende sont des fonds négociés en bourse qui regroupent des actions d’entreprises versant des dividendes. En 2025, leur popularité au Canada repose sur leur capacité à fournir un revenu stable et une diversification, dans un contexte où les investisseurs recherchent des placements fiables.

Quels sont les critères pour choisir un FNB à dividende canadien ?

Les critères incluent le rendement du dividende, les frais de gestion (RFG), la performance historique sur 3, 5 et 10 ans, la diversification sectorielle et la stabilité des sociétés incluses.

Quels sont les avantages fiscaux des FNB à dividende au Canada ?

Les dividendes canadiens bénéficient d’un crédit d’impôt, ce qui améliore leur rendement net pour les investisseurs. Ces FNB sont donc attrayants dans un compte non enregistré.

Peut-on compter sur les FNB à dividende pour une stratégie de retraite ?

Oui. Ils sont souvent intégrés dans les stratégies de retraite puisqu’ils offrent un revenu passif et une volatilité moindre par rapport à des actions de croissance pures.

Quels sont les risques associés aux FNB à dividende canadiens ?

Ils incluent la volatilité du marché, la dépendance aux taux d’intérêt, la concentration sectorielle (surtout les banques et l’énergie) et la possibilité que certaines entreprises réduisent ou suspendent leurs dividendes en cas de ralentissement économique.

Comment les FNB à dividende s’intègrent-ils dans un portefeuille diversifié ?

Ils complètent un portefeuille en ajoutant une source stable de revenus, tout en réduisant le risque global grâce à la diversification.

⭐ Quels sont les meilleurs FNB à dividende canadiens en 2025 et pourquoi ?

XDIV.TO

XDIV affiche la meilleure performance récente avec 15.43 % sur 3 ans et 17.64 % sur 5 ans. Avec un RFG ultra-faible de 0.11 %, il combine rendement élevé et coûts réduits. Sa stratégie repose sur des sociétés canadiennes de qualité financière offrant des dividendes stables.

VDY.TO

VDY reste une référence incontournable avec 12.24 % sur 3 ans, 17.73 % sur 5 ans et 10.59 % sur 10 ans. Il est dominé par les banques et l’énergie, deux piliers de l’économie canadienne. Avec des frais très bas (0.22 %), il offre une combinaison optimale de stabilité et de croissance long terme.

RCD.TO

RCD est un autre joueur solide avec 14.62 % sur 3 ans, 16.29 % sur 5 ans et 9.49 % sur 10 ans. Sa gestion quantitative sélectionne les leaders du dividende au Canada, combinant revenus réguliers et potentiel de croissance. Son RFG reste compétitif à 0.42 %.

Comment débuter avec les FNB à dividende au Canada ?

Commencez par comparer les fonds disponibles (rendement, frais, historique), déterminez vos objectifs (revenu vs croissance), puis investissez progressivement, idéalement via un compte enregistré (REER, CELI) ou en consultant un conseiller financier.

Quelle est l’importance de la diversification des secteurs dans les FNB à dividende ?

Elle est essentielle pour réduire le risque. Un bon FNB doit équilibrer les secteurs dominants (banques, énergie, télécoms) avec d’autres industries pour stabiliser les rendements dans le temps.

Très interessant!

J’aimerais en connaître davantage et surtout débuter à investir et donc savoir comment procéder.

Merci

Bonjour David,

Merci pour votre question et votre intérêt dans l’investissement!

Pour bien débuter, je vous recommande de prioriser des FNB qui combinent à la fois la croissance et les dividendes, comme le VDY (Vanguard FTSE Canadian High Dividend Yield Index ETF). Ce type de FNB vous permet de bénéficier de distributions régulières tout en profitant de la croissance potentielle du capital à long terme, ce qui en fait un choix particulièrement adapté pour des objectifs d’investissement à long terme.

L’avantage de VDY, par exemple, est qu’il se compose de sociétés canadiennes solides qui versent des dividendes tout en ayant un potentiel de valorisation, ce qui peut contribuer à la croissance de votre portefeuille au fil des années.

Bonjour, quel(s) fnb recommandiez vous pour une stratégie à effet de levier ? Merci

Bonjour,

Pour une stratégie à effet de levier, il existe différents types de FNB, mais il est important de bien comprendre les risques associés, surtout la concentration sectorielle.

Par exemple, certains FNB comme HCAL ou BKCL utilisent un levier et sont fortement concentrés sur les banques canadiennes. Cela peut fonctionner lorsque le secteur bancaire va bien, mais le manque de diversification augmente la volatilité et le risque en cas de problème dans le secteur financier.

À l’inverse, il existe aussi des fonds plus petits et plus diversifiés, comme CWIN (environ 14 M$ d’actifs sous gestion), qui offrent une exposition plus large, mais avec d’autres considérations comme la liquidité et l’historique plus limité.

👉 L’effet de levier amplifie autant les gains que les pertes. Il est donc essentiel de bien lire le prospectus, comprendre la structure du fonds et vérifier s’il s’intègre réellement à votre portefeuille global.

⚠️ Ceci est à titre informatif seulement. Je recommande toujours de faire vos propres recherches ou de consulter un professionnel avant d’investir.

Bonne journée et merci pour votre question.