Aujourd’hui, nous allons parler d’un objectif qui fait rêver de nombreux investisseurs : vivre des dividendes et atteindre la liberté financière.

Imaginez recevoir chaque mois un revenu passif régulier, par exemple 30 000 $ par an, qui vous permet de profiter de la vie selon vos propres règles.

Dans cet article, nous allons explorer quatre stratégies efficaces pour accélérer votre chemin vers la liberté financière grâce aux dividendes :

- Investir dans les aristocrates des dividendes

- Investir dans des FNB de dividendes

- Investir dans des FNB d’options d’achat couvertes

- Investir dans des fiducies de placement immobilier (FPI)

Pour chaque stratégie, nous verrons :

- Les avantages

- Le montant de capital nécessaire pour générer 30 000 $ de revenu annuel

- Les risques potentiels à considérer

Nous vous donnerons aussi des exemples concrets de FNB et d’actions populaires au Canada pour vous aider à mieux comprendre comment ces approches peuvent fonctionner dans la réalité. C’est parti !

Vidéo

Option 1 Revenu passif: Investir dans les aristocrates des dividendes

Avantages de la stratégie

Voici quelques détails clés sur les aristocrates des dividendes :

Cohérence des dividendes : Pour être considérée comme un aristocrate des dividendes, une société doit généralement avoir augmenté son dividende chaque année pendant une période minimale, généralement 25 années consécutives ou plus. Ce remarquable bilan de constance reflète une solide stabilité financière et un engagement à redonner de la valeur aux actionnaires.

Secteurs et industries : Les aristocrates des dividendes peuvent être trouvés dans divers secteurs et industries, y compris les biens de consommation, les soins de santé, la technologie, la finance, et plus encore. Ils représentent un échantillon diversifié de l’économie, démontrant leur capacité à prospérer dans différentes conditions de marché.

Meilleur FNB Nasdaq 100 pour Investisseurs Canadiens

Rendement du dividende : Bien que les aristocrates des dividendes soient connus pour leurs augmentations constantes des dividendes, leurs rendements en dividendes (le paiement annuel du dividende divisé par le prix de l’action) peuvent ne pas être exceptionnellement élevés. L’accent est mis sur la fiabilité et la croissance plutôt que sur un revenu courant élevé. Les rendements moyens des aristocrates des dividendes varient souvent de 2% à 4%, bien que cela puisse varier.

Appréciation du prix: À mesure que la santé financière et la rentabilité d’une entreprise s’améliorent, elle peut attirer plus d’investisseurs, ce qui entraîne une augmentation de la demande pour ses actions. Cette demande accrue peut faire monter le prix de l’action, ce qui entraîne une plus-value du capital pour les actionnaires.

Rendement total : Le rendement total est la somme du revenu de dividendes reçu et de tout gain ou perte en capital découlant des variations du cours de l’action. Les aristocrates des dividendes offrent souvent un rendement total compétitif à long terme, ce qui les rend attrayants pour les investisseurs qui recherchent à la fois un revenu et le potentiel de croissance du cours des actions.

Un « aristocrate des dividendes » est un terme utilisé pour décrire un groupe restreint de sociétés cotées en bourse connues pour leurs antécédents constants et de longue date en matière d’augmentation de leurs paiements de dividendes aux actionnaires année après année. Ces sociétés sont souvent considérées comme des investissements stables et fiables, en particulier pour les investisseurs à la recherche de revenus.

Effet composé : La combinaison du réinvestissement des dividendes et de l’appréciation du prix peut entraîner un effet composé au fil du temps. Au fur et à mesure que vous réinvestissez des dividendes pour acheter plus d’actions, votre participation dans l’entreprise augmente, ce qui peut accélérer vos gains en capital.

Résilience du marché : Les aristocrates des dividendes ont tendance à être plus résilients pendant les ralentissements du marché. Leurs dividendes stables et leur solide situation financière peuvent leur fournir un coussin pendant les crises économiques, et leurs actions peuvent se redresser plus rapidement que d’autres après les corrections du marché.

De combien j’aurai besoin pour atteindre 30,000$ revenu passif annuellement?

Le rendement moyen des aristocrates du dividende oscille autour de 4%. Maintenant, calculons quelques chiffres pour déterminer combien vous devez atteindre cet objectif de revenu annuel de 30 000 $.

Calcul de l’argent nécessaire : 30 000 $ / 0,04 = 750 000 $

Vous auriez besoin d’un portefeuille évalué à 750 000 $ en aristocrates de dividendes pour générer un salaire annuel stable de 30 000 $. Cela nécessite une épargne et un investissement disciplinés au fil du temps.

Risques potentiels :

Risque de marché : Même les entreprises les plus établies peuvent faire face à des ralentissements du marché. Les conditions économiques peuvent avoir une incidence sur la capacité d’une entreprise à maintenir ou à augmenter les dividendes. La diversification entre divers aristocrates des dividendes peut aider à atténuer ce risque.

Risque de taux d’intérêt : Les rendements des dividendes peuvent être affectés par les variations des taux d’intérêt. La hausse des taux peut rendre les actions à dividendes moins attrayantes par rapport à d’autres investissements, ce qui pourrait faire baisser le cours des actions.

Risque spécifique à l’entreprise : Bien que les aristocrates des dividendes aient des antécédents de dividendes constants, les sociétés individuelles peuvent faire face à des défis. Tenez-vous au courant de vos avoirs et soyez prêt à ajuster votre portefeuille au besoin.

Option 2 Revenu passif: Investir dans des FNB de Dividendes

Avantages de la stratégie

Les fonds négociés en bourse (FNB) de dividendes regroupent un panier d’actions versant des dividendes réguliers. Cela permet aux investisseurs d’obtenir une diversification immédiate tout en profitant d’un revenu passif.

Voici quelques points clés :

- Diversification instantanée : Un seul FNB de dividendes peut contenir des dizaines, voire des centaines d’actions provenant de divers secteurs et régions.

- Gestion professionnelle : Les FNB sont gérés par des professionnels qui sélectionnent et rééquilibrent les titres selon des critères précis (rendement, croissance, stabilité des dividendes).

- Revenu stable : Les sociétés incluses dans ces FNB sont souvent sélectionnées pour leur historique solide de versement de dividendes.

- Accessibilité : Ils se négocient en bourse comme une action, ce qui rend l’achat et la vente simples et à faibles frais.

- Rendement compétitif : Selon le type de FNB (rendement élevé ou croissance des dividendes), on observe souvent des rendements moyens autour de 4 % à 6 %.

Exemples populaires au Canada :

- VDY (Vanguard FTSE Canadian High Dividend Yield Index ETF) – Rendement autour de 4,3 %, exposé surtout aux banques et au secteur énergétique.

- XEI (iShares S&P/TSX Composite High Dividend Index ETF) – Rendement autour de 4,6 %, bien diversifié dans plusieurs secteurs.

- ZDV (BMO Canadian Dividend ETF) – Rendement autour de 4,2 %, approche équilibrée entre rendement et croissance des dividendes.

- XDIV (iShares Core MSCI Canadian Quality Dividend Index ETF) – Rendement autour de 4,1 %, axé sur des entreprises canadiennes de grande qualité financière.

De combien j’aurai besoin pour atteindre 30 000 $ de revenu passif annuellement ?

📘 Recevez votre guide gratuit

Si nous utilisons un rendement moyen de 5 %, voici le calcul :

30 000 $ ÷ 0,05 = 600 000 $

Vous auriez donc besoin d’un portefeuille d’environ 600 000 $ investi dans un FNB de dividendes pour générer un revenu passif annuel de 30 000 $.

Risques potentiels

- Risque de marché : Même diversifiés, les FNB de dividendes sont exposés aux baisses boursières.

- Variation des dividendes : Les entreprises présentes dans le FNB peuvent réduire ou suspendre leurs dividendes en période de difficultés économiques.

- Risque sectoriel : Certains FNB peuvent être surpondérés dans des secteurs sensibles comme l’énergie ou la finance.

- Risque de taux d’intérêt : Une hausse importante des taux d’intérêt peut rendre les actions à dividendes moins attrayantes, ce qui pourrait affecter le prix du FNB.

Option 3 Revenu passif: Investir dans des FNB d’options d’achat couvertes

Les ETF Covered Call peuvent fournir un rendement moyen élevé, généralement autour de 11% (par exemple, JEPI, XYLD, JEPQ, HDIV, HMAX, HDIF….etc.).

Avantages

Stratégie de revenu : Les FNB d’options d’achat couvertes génèrent des revenus en vendant des options d’achat sur les actifs sous-jacents de leur portefeuille. Ils reçoivent des primes de la vente de ces options, qui sont ensuite distribuées aux investisseurs sous forme de dividendes.

Protection contre les baisses : Le terme « couvert » signifie que le FNB détient les actifs sous-jacents sur lesquels il vend des options d’achat. Cela offre une certaine protection contre les baisses.

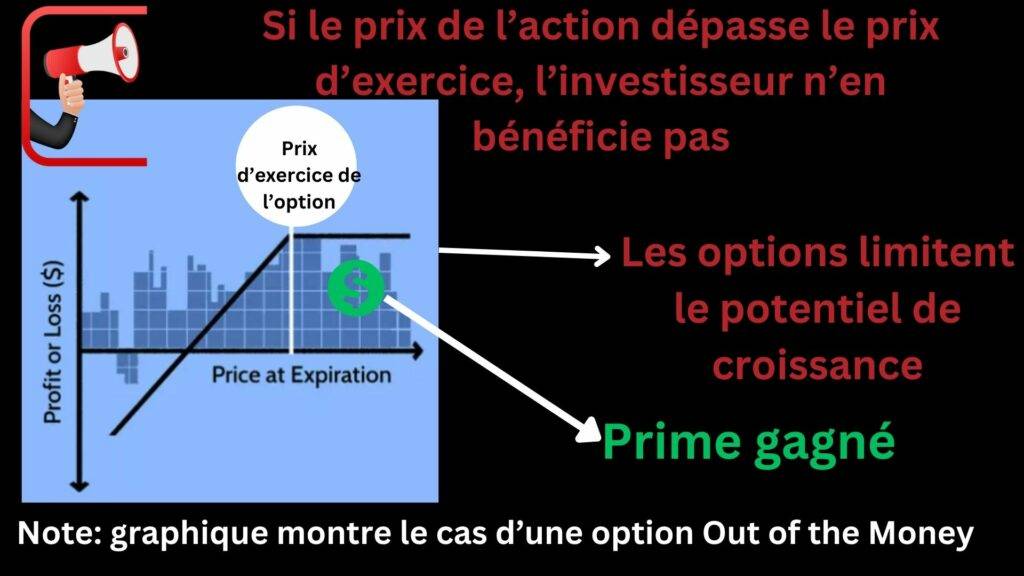

Potentiel de hausse limité : Tout en offrant une protection contre le revenu et les baisses, les FNB d’options d’achat couvertes peuvent limiter leur potentiel de gains en capital lorsque la valeur des actifs sous-jacents augmente considérablement.

Cependant, cette stratégie implique une gestion et un risque plus actifs. Calculons combien vous auriez besoin pour atteindre votre objectif de revenu annuel de 30 000 $ avec les FNB d’options d’achat couvertes.

De combien j’aurai besoin pour atteindre 30,000$ revenu passif annuellement?

Calcul de l’argent nécessaire : 30 000 $ / 0,11 = 272 727 $

Vous auriez besoin d’un portefeuille évalué à environ 272 727 $ en FNB d’options d’achat couvertes pour générer un revenu annuel de 30 000 $. Il s’agit d’un besoin en capital inférieur à celui des options précédentes.

Risques potentiels :

Volatilité du marché : Les FNB d’options d’achat couvertes utilisent souvent des options pour générer des revenus, ce qui peut atténuer la volatilité dans une certaine mesure. Cependant, pendant les périodes de volatilité extrême des marchés, ces stratégies peuvent ne pas performer comme prévu.

Plafond du potentiel de hausse : En vendant des options d’achat sur les actions sous-jacentes, vous pouvez limiter votre potentiel de gains en capital pendant les marchés haussiers forts.

Gestion active : Les FNB d’options d’achat couvertes nécessitent une gestion active et peuvent entraîner des frais plus élevés que les FNB traditionnels. Restez informé de la stratégie et du rendement du FNB.

Exemples populaires de FNB d’options d’achat couvertes (Canada)

| Symbole | Nom complet | Rendement indicatif | Secteur/Stratégie principale | Points forts |

|---|---|---|---|---|

| HDIV | Hamilton Enhanced Multi-Sector Covered Call ETF | ~11 % | Multi-secteurs canadiens à dividendes élevés | Diversification entre plusieurs secteurs et effet de levier modéré |

| HMAX | Hamilton Enhanced Canadian Bank ETF | ~13 % | Banques canadiennes | Rendement très élevé, exposé aux 6 grandes banques canadiennes |

| HDIF | Hamilton Enhanced Diversified Income ETF | ~11 % | Mélange de FNB de dividendes et covered calls | Diversification immédiate, revenu mensuel |

| ZWC | BMO Canadian High Dividend Covered Call ETF | ~7 % | Actions canadiennes à haut dividende | Exposition diversifiée, frais réduits |

| ZWU | BMO Covered Call Utilities ETF | ~8 % | Services publics, pipelines, télécoms | Secteurs défensifs, volatilité réduite |

| JEPI (USD) | JPMorgan Equity Premium Income ETF | ~9 % | Actions US de qualité | Distribution mensuelle en USD, faible volatilité |

| QYLD (USD) | Global X NASDAQ 100 Covered Call ETF | ~12 % | NASDAQ 100 | Rendement élevé sur grandes techs US, mais croissance limitée |

Option 4 Revenu passif: Investir dans des fiducies de placement immobilier (FPI)

Les FPI (REITS) sont des sociétés qui possèdent, exploitent ou financent des biens immobiliers productifs de revenus. Ces propriétés peuvent inclure différents types tels que des appartements résidentiels, des immeubles de bureaux commerciaux, des centres commerciaux, des entrepôts industriels, des hôtels, des établissements de santé, etc. L’une des principales exigences est qu’ils doivent distribuer au moins 90% de leur revenu imposable aux actionnaires sous forme de dividendes. Cette caractéristique rend les FPI attrayantes pour les investisseurs à la recherche de revenus.

Les FPI diversifient souvent leurs portefeuilles en détenant une combinaison de différents types de propriétés. Cette diversification peut aider à atténuer les risques associés aux changements dans des secteurs immobiliers ou des conditions économiques spécifiques.

Les FPI sont un choix populaire pour les investisseurs à la recherche de revenus en raison de leur rendement moyen élevé d’environ 7% (et parfois beaucoup plus).

Avantages

L’appréciation des prix est un aspect important de l’investissement dans les fiducies de placement immobilier (FPI). Bien que les FPI soient principalement connues pour générer des revenus grâce aux dividendes, elles ont également le potentiel d’augmenter en valeur au fil du temps.

Conditions du marché : L’état général du marché immobilier joue un rôle important dans le mouvement des prix des FPI. Dans un marché immobilier robuste, où la valeur des propriétés est généralement à la hausse, les FPI sont plus susceptibles de connaître une appréciation des prix. À l’inverse, en période de ralentissement, les prix des FPI peuvent stagner, voire baisser.

Taux d’intérêt : Les changements de taux d’intérêt peuvent avoir une incidence sur les prix des FPI. Lorsque les taux d’intérêt augmentent, les rendements des placements à revenu fixe comme les obligations deviennent plus attrayants, ce qui peut réduire la demande de FPI axées sur les dividendes. Ce changement de la demande peut affecter les prix des FPI.

De combien j’aurai besoin pour atteindre 30,000$ revenu passif annuellement?

Calculons combien vous auriez besoin pour atteindre votre objectif de revenu annuel de 30 000 $ avec les FPI.

Calcul de l’argent nécessaire : 30 000 $ / 0,07 = 428 571 $

Vous auriez besoin d’un portefeuille évalué à environ 428 571 $ en FPI pour générer un revenu annuel de 30 000 $. C’est un objectif plus réalisable que les aristocrates des dividendes.

Risques potentiels :

Sensibilité aux taux d’intérêt : Les FPI peuvent être très sensibles aux variations des taux d’intérêt. Si les taux d’intérêt augmentent considérablement, la valeur des actions de FPI peut diminuer, ce qui affecte votre revenu.

Ralentissements économiques : En période économique difficile, comme une récession, certains secteurs des FPI, comme l’immobilier commercial, peuvent éprouver des difficultés. Diversifier les différents types de FPI afin de réduire le risque sectoriel.

Modifications réglementaires : Les modifications apportées aux lois ou règlements fiscaux peuvent avoir une incidence sur le revenu des FPI. Il est essentiel de se tenir informé des changements de politique potentiels.

Sommaire exécutif

| Option | Rend moyen | Idéal pour les investisseurs… | Niveau de risque* |

|---|---|---|---|

| 1. Aristocrates des dividendes / Capital requis pour 30 000 $/an 750 000 $ | 4 % | Cherchant stabilité, croissance à long terme et fiabilité des dividendes | Faible à moyen |

| 2. FNB de dividendes / Capital requis pour 30 000 $/an 600 000 $ | 5 % | Voulant diversification immédiate et simplicité de gestion | Faible à moyen |

| 3. FNB d’options d’achat couvertes / Capital requis pour 30 000 $/an 272 727 $ | 11 % | Recherchant rendement élevé et revenu mensuel régulier, acceptant un potentiel de croissance limité | Moyen à élevé |

| 4. FPI (REITs) / Capital requis pour 30 000 $/an 428 571 $ | 7 % | Souhaitant s’exposer à l’immobilier sans gestion directe | Moyen |

📘 Recevez votre guide gratuit

Conclusion

Nous avons exploré quatre stratégies pour accélérer votre parcours vers la liberté financière grâce aux dividendes :

- Investir dans des aristocrates de dividendes

Rendement moyen : 4 % – Capital requis : 750 000 $ pour générer 30 000 $ par an. - Investir dans des FNB de dividendes

Rendement moyen : 5 % – Capital requis : 600 000 $ pour atteindre le même objectif. - Investir dans des FNB d’options d’achat couvertes

Rendement moyen : 11 % – Capital requis : 272 727 $ pour un revenu annuel de 30 000 $. - Investir dans des fiducies de placement immobilier (FPI)

Rendement moyen : 7 % – Capital requis : 428 571 $ pour générer le revenu cible.

Chaque stratégie comporte ses avantages et ses risques. Votre choix dépendra de votre tolérance au risque, de votre horizon de placement et de votre objectif de diversification. Combiner plusieurs approches peut renforcer la stabilité et la résilience de votre portefeuille.

La liberté financière grâce aux dividendes n’arrive pas du jour au lendemain. Elle demande patience, discipline et régularité. Plus tôt vous commencerez à investir, plus vite vous pourrez profiter de l’effet composé et voir vos revenus passifs croître avec le temps.

Bonjour, je suis nocive et je débute dans l investissements. Tout d’abord, bravo pour vos articles ! On apprend vraiment beaucoup. J’aimerais savoir si vous pouvez m’aider avec ceci. Comment on fait pour avoir un portefeuille d une valeur 272 727$. Pour pouvoir avoir 30k an en passif. Merci.

Bonjour et merci pour votre message et vos encouragements !

Pour générer 30 000 $ de revenus passifs par an avec un portefeuille, on peut viser un rendement d’environ 11 % (30 000 / 272 727 ≈ 0,11). Cependant, atteindre ce niveau de rendement n’est pas sans risques, surtout avec un portefeuille principalement axé sur des dividendes. Voici quelques étapes pour vous aider :

Définir un portefeuille de dividendes : Opter pour des actions ou des fonds négociés en bourse (ETF) qui distribuent des dividendes élevés. Par exemple, des titres dans des secteurs comme l’énergie, les services publics, et certaines industries financières peuvent offrir des rendements attrayants.

Explorer les fonds à options couvertes : Certains ETF utilisent des stratégies d’options couvertes pour générer du revenu supplémentaire, ce qui peut aider à atteindre votre objectif de revenus. Cependant, ce type de stratégie peut limiter la croissance du capital à long terme.