En ces temps de turbulences économiques, il est important de demeurer investit et ne pas céder à la panique. Cependant, il faut prendre plus de précaution en étant plus sélectif. Si vous êtes un investisseur qui recherche un revenu de dividendes, vous voulez vous assurer que l’entreprise a les moyens financiers de les soutenir. Le meilleur moyen est d’analyser les ratios liés aux flux de trésoreries de l’entreprise. Dans cet article, on présente 5 titres nord américains, d’entreprises qui ont une excellente position financière, surtout en termes de trésorerie à court et long terme. Ces entreprises offrent aussi un dividende attrayant. (Meilleures actions long terme)

Méthodologie

Vous trouverez ci-dessous les critères utilisés pour sélectionner les meilleures actions long terme avec dividendes solides:

- Avoir une capitalisation minimale de 10 milliards de dollars ;

- offrir un rendement du dividende minimum de 4 % ;

- Ratio cours/bénéfice inférieur à 25 ;

- Ratio de distribution des dividendes (Dividendes sur Encaisses) inférieur à 50 %

- Un rendement élevé des capitaux propres

- Croissance des flux de trésorerie disponibles

- Augmentations récentes du dividende

Liste complète des 65 actions S&P 500 Dividend Aristocrats par secteur

Revue du fond indiciel VFV (Vanguard S&P500 ETF)

Liste complète des ‘Dividend Kings’ par secteur – 2022

Ratio de distribution des dividendes

Le taux de distribution des dividendes est le rapport entre les dividendes versés et les bénéfices de la société. Un ratio de distribution durable peut varier d’un secteur à l’autre et d’une entreprise à l’autre. En effet, il n’y a pas de norme. Certaines industries « mûres » avec un faible potentiel de croissance peuvent avoir des taux de distribution de dividendes allant jusqu’à 100 % de leurs bénéfices. Il existe même des entreprises qui s’endettent à long terme pour pouvoir payer leurs dividendes à court terme ! Ce genre d’entreprise est à éviter à tout prix.

Les investisseurs doivent porter une attention particulière au taux de distribution. L’objectif est d’évaluer la pérennité des dividendes.

Les meilleurs indicateurs sont :

– Un taux de distribution inférieur à 80 %. Mais comme ce ratio est le rapport entre les dividendes et les bénéfices, les analystes préfèrent le ratio de distribution des dividendes par apport aux espèces détenus par l’entreprise. En effet, les bénéfices peut être manipulé, mais pas les encaisses!

– L’analyse de la croissance des flux de trésorerie est également un excellent indicateur de la pérennité des dividendes. En effet, la baisse continue des flux de trésorerie de la société indique une éventuelle future réduction du dividende.

– Le niveau d’endettement (ratio dette/fonds propres, dette à long terme/fonds propres, ratio actuel, couverture des intérêts et ratio de liquidités). L’objectif est d’évaluer la dette à long terme et à court terme et la pression qu’elle exerce sur la situation financière de l’entreprise.

Meilleures actions long terme

Devon Energy (DVN)

Devon Energy Corporation est engagée dans l’exploration, le développement et la production de pétrole, de gaz naturel et de liquides de gaz naturel aux États-Unis.

| Ticker | DVN |

| Name | Devon Energy |

| Rend Div | 7.75% |

| Capitalisation | 39.37B |

| Rendement Capitaux propres | 57.26% |

| Taux Distribution Dividendes | 45.20% |

| Flux de Trésorerie sur Action (Année) | 4.349 |

| Croissance Dividendes 1An | 34.83% |

| Div payé (TTM) | 3.6 |

| Croissance Dividendes 5Ans | 36.22% |

| Flux Trésorerie évolution 3Ans | 75.72% |

| Taux Distribution Dividendes Encaisses | 45.47% |

Y Charts –3 Octobre 2022 – Meilleures actions long terme

Forces

+La société dispose de suffisamment de cash-flow libre pour soutenir ses dividendes. Le taux de distribution est de 45 % ;

+Rendement du dividende attractif 7,75% !

+Devon a augmenté ses dividendes au cours de chacune des 5 dernières années. Globalement au cours des 5 dernières années, le dividende a augmenté de 36 %. Comme mentionné ci-dessus, le dividende peut être considéré comme sûr puisque le ratio de distribution en espèces de Devon est vraiment faible ;

Faiblesses

-Devon est un jeu énergétique, ce qui signifie que sa performance à court terme dépend fortement du prix du pétrole. La bêta est à 2,55, ce qui signifie que DVN est beaucoup plus volatil que l’ensemble du marché.

Revue HDIV: Hamilton Enhanced Multi-Sector Covered Call

Top 16 FNB à Dividende Canadien 2022

Meilleurs FNB indiciels S&P 500 au Canada 2022

LyondellBasell Industries NV (LYB)

LyondellBasell Industries N.V. opère en tant qu’entreprise chimique aux États-Unis et à l’international. L’entreprise est un important producteur et raffineur de résines plastiques.

La société opère dans six segments :

Oléfines et Polyoléfines

Oléfines et Polyoléfines (International)

intermédiaires et dérivés ;

solutions polymères avancées ;

Raffinage; et

Technologie.

| Ticker | LYB |

| Name | LyondellBasell Industries NV |

| Rend Div | 6.16% |

| Capitalisation | 24.56B |

| Rendement Capitaux propres | 45.94% |

| Taux Distribution Dividendes | 59.29% |

| Flux de Trésorerie sur Action (Année) | 17.17 |

| Div payé (TTM) | 9.78 |

| Croissance Dividendes 5Ans | 5.92% |

| Flux Trésorerie évolution 3Ans | 19.44% |

| Taux Distribution Dividendes Encaisses | 25.91% |

Y Charts –3 Octobre 2022 – Meilleures actions long terme

Forces

+Des segments diversifiés qui aident l’entreprise à atténuer le risque de récession économique

+Bilan solide avec un rendement des capitaux propres supérieur à celui des concurrents. Un ROE plus élevé indique une bonne gestion des dépenses, en particulier en période de hausse des coûts

+Rendement du dividende attractif supérieur à 6 %

+Faible ratio cours/bénéfice qui indique que le stock aux niveaux actuels est abordable

+Le dividende a augmenté 12 années de suite et le ratio de dividende en espèces est inférieur à 30 % ! Cela signifie que le dividende est durable à l’avenir. En outre, la direction soutient la poursuite de sa politique de dividende actuelle. Le PDG Peter Vanacker a déclaré dans un communiqué : « En tant que nouveau PDG, je tiens à dire très clairement que je soutiens la poursuite de notre stratégie d’allocation de capital équilibrée et disciplinée, les dividendes et les rachats d’actions jouant un rôle central. »

Faiblesses

–Dans le cas où les prix du gaz naturel monteraient en flèche et resteraient élevés à long terme, la situation financière de l’entreprise pourrait se détériorer puisque le gaz naturel est son principal coût d’entrée

Source: LyondellBasell Investors’ relations

Canadian Natural Resources Ltd (CNQ)

Canadian Natural Resources Limited acquiert, explore, développe, produit, commercialise et vend du pétrole brut, du gaz naturel et des liquides de gaz naturel (LGN). CNQ est présente principalement dans l’Ouest canadien; la Grande-Bretagne; et l’Afrique au large.

| Ticker | CNQ |

| Name | Canadian Natural Resources Ltd |

| Rend Div | 4.74% |

| Capitalisation | 53.76B |

| Rendement Capitaux propres | 30.68% |

| Taux Distribution Dividendes | 23.35% |

| Flux de Trésorerie sur Action (Année) | 6.712 |

| Croissance Dividendes 1An | 11.03% |

| Div payé (TTM) | 2.01 |

| Croissance Dividendes 5Ans | 17.55% |

| Flux Trésorerie évolution 3Ans | 22.03% |

| Taux Distribution Dividendes Encaisses | 21.73% |

Y Charts –3 Octobre 2022 – Meilleures actions long terme

+Faible ratio de distribution des dividendes en espèces pour lequel le dividende de CNQ est durable

+Les conditions de marché ont jusqu’à présent été favorables aux valeurs énergétiques. L’indice plafonné de l’énergie S&P/TSX est en hausse de 34,4 % depuis le début de l’année (par rapport à l’indice composé S&P/TSX, qui est en baisse de -13 %).

+Les flux de trésorerie d’exploitation ont doublé, à 5,9 milliards de dollars (dollars canadiens). Cette belle performance a poussé CNQ à augmenter son dividende et à verser un dividende spécial de 1,50 $ par action le 28 août.

+CNQ est l’aristocrate canadien des dividendes avec 22 ans d’augmentation des dividendes

Action Enbridge – Dividendes élevés et potentiel de croissance

Liste complète des actions ‘dividend aristocrates’ canadienne 2022

AbbVie (ABBV)

AbbVie Inc. découvre, développe, fabrique et vend des produits pharmaceutiques aux États-Unis et sur les marchés internationaux.

| Ticker | ABBV |

| Name | AbbVie Inc |

| Rend Div | 4.12% |

| Capitalisation | 237.30B |

| Rendement Capitaux propres | 87.20% |

| Taux Distribution Dividendes | 76.46% |

| Flux de Trésorerie sur Action (Année) | 12.37 |

| Croissance Dividendes 1An | 2.07% |

| Div payé (TTM) | 5.42 |

| Croissance Dividendes 5Ans | 17.93% |

| Flux Trésorerie évolution 3Ans | 19.80% |

| Taux Distribution Dividendes Encaisses | 42.11% |

Y Charts –3 Octobre 2022 – Meilleurs actions long terme

Forces

+Le médicament le plus vendu d’AbbVie (Humira) est largement utilisé pour une variété de conditions et continue d’augmenter les bénéfices. Les analystes s’attendent cependant à ce que les ventes d’Humira ralentissent avec la perte de l’exclusivité d’Humira

+Les segments de l’immunologie et des neurosciences ont enregistré une croissance à deux chiffres au dernier trimestre. Dans le domaine de l’immunologie, des médicaments tels que Rinvoq et Skyrizi devraient assurer la rentabilité d’AbbVie à l’avenir. Les analystes prévoient que les ventes combinées de ces deux médicaments atteindront 15 milliards de dollars en 2025

+Actuellement, le ratio cours/bénéfice de l’action est faible, ce qui indique qu’il est abordable à ces niveaux

+AbbVie est un Dividend Kings avec une longue histoire de versement et d’augmentation de ses dividendes chaque année depuis plus de 50 ans ! Le dividende est durable à l’avenir étant donné que le ratio de distribution des dividendes en espèces de la société est encore relativement faible à 40 %

+Le rendement en dividendes est de 4,12 %, ce qui est supérieur à celui d’entreprises similaires dans le domaine pharmaceutique

Faiblesses

-Les investisseurs continuent de s’inquiéter de la perte d’exclusivité du médicament phare de la société, « Humira ». La performance du cours de l’action est directement liée à la capacité de la direction à prouver que les nouveaux médicaments développés maintiendront ses revenus à l’avenir.

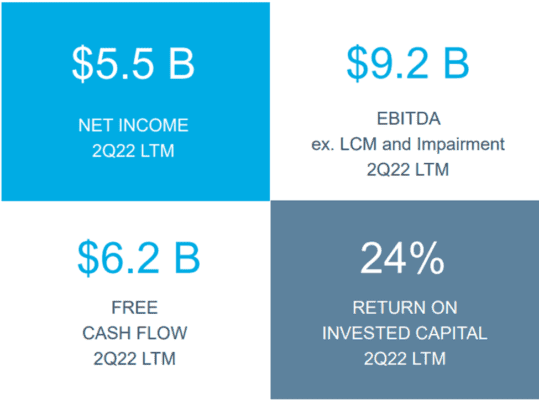

Royal Bank stock (RY)

La Banque Royale du Canada est une banque multinationale canadienne et la plus grande banque au Canada en termes de capitalisation boursière. La banque possède 1,690 milliard de dollars d’actifs, environ 86 000 employés, 1 300 succursales bancaires et près de 4 400 guichets automatiques et est, sans aucun doute, l’une des banques les plus importantes et les plus prospères au monde.

| Ticker | RY |

| Name | Royal Bank of Canada |

| Rend Div | 4.18% |

| Capitalisation | 125.31B |

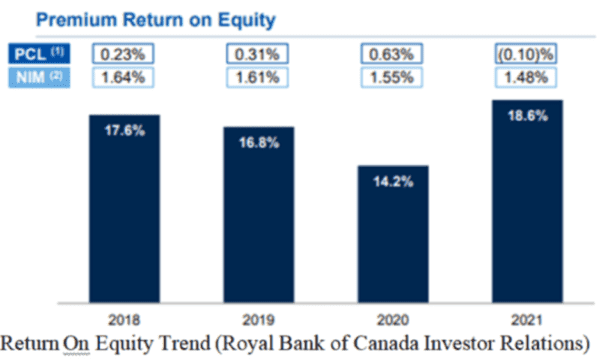

| Rendement Capitaux propres | 16.88% |

| Taux Distribution Dividendes | 41.36% |

| Flux de Trésorerie sur Action (Année) | 32.79 |

| Croissance Dividendes 1An | 3.60% |

| Div payé (TTM) | 3.766 |

| Croissance Dividendes 5Ans | 7.04% |

| Flux Trésorerie évolution 3Ans | 57.20% |

| Taux Distribution Dividendes Encaisses | 10.91% |

Y Charts –3 Octobre 2022 – Meilleurs actions long terme

Forces

+La Banque Royale du Canada détient un bilan très solide et est fondamentalement saine;

+Bien positionné pour profiter d’un environnement de hausse des taux d’intérêt ;

+Excellent Return On Equity (ROE) à 18,28% (retour aux niveaux d’avant la pandémie) ;

+10 années consécutives d’augmentation du dividende.

Weaknesses

– Competition from both large banks and fintech companies.