Dans cet article, on passera en revue tout ce que vous devez savoir pour investir dans les FNB tout-en-un. Par après, on va comparer les produits des principaux émetteurs soit Vanguard, BMO et iShares. La comparaison se fera sur la performance, le RFG et la composition de chaque FNB et son allocation globale.

Pourquoi investir dans un FNB tout-en-un

De nombreux Canadiens préfèrent investir dans des FNB en raison de leurs faibles frais de gestion (par rapport aux fonds mutuels traditionnel) et de leur diversification. Les FNB ou ETF en Anglais existent désormais pour chaque classe d’actifs et chaque secteur. Le dilemme est de choisir les bons pour construire votre portefeuille. C’est pour combler ce besoin que les FNB tout-en-un ont fait leur apparition sur le marché.

En achetant un FNB tout-en-un (appelé aussi ‘FNB tout inclus’, l’investisseur peut être exposé à différents types d’actifs en même temps. En fait, il devient détenteur d’un portefeuille composé à la fois de revenus fixe et des actions avec une allocation prédéterminée. Et de plus, il n’a pas besoin de rééquilibrer son portefeuille car le gestionnaire du FNB s’en charge pour lui. En somme, il s’agit donc simplement de choisir un FNB avec l’allocation désirée et de le conserver.

Les meilleurs FNB Indiciels Canadiens

Types de portefeuilles tout-en-un et principaux émetteurs

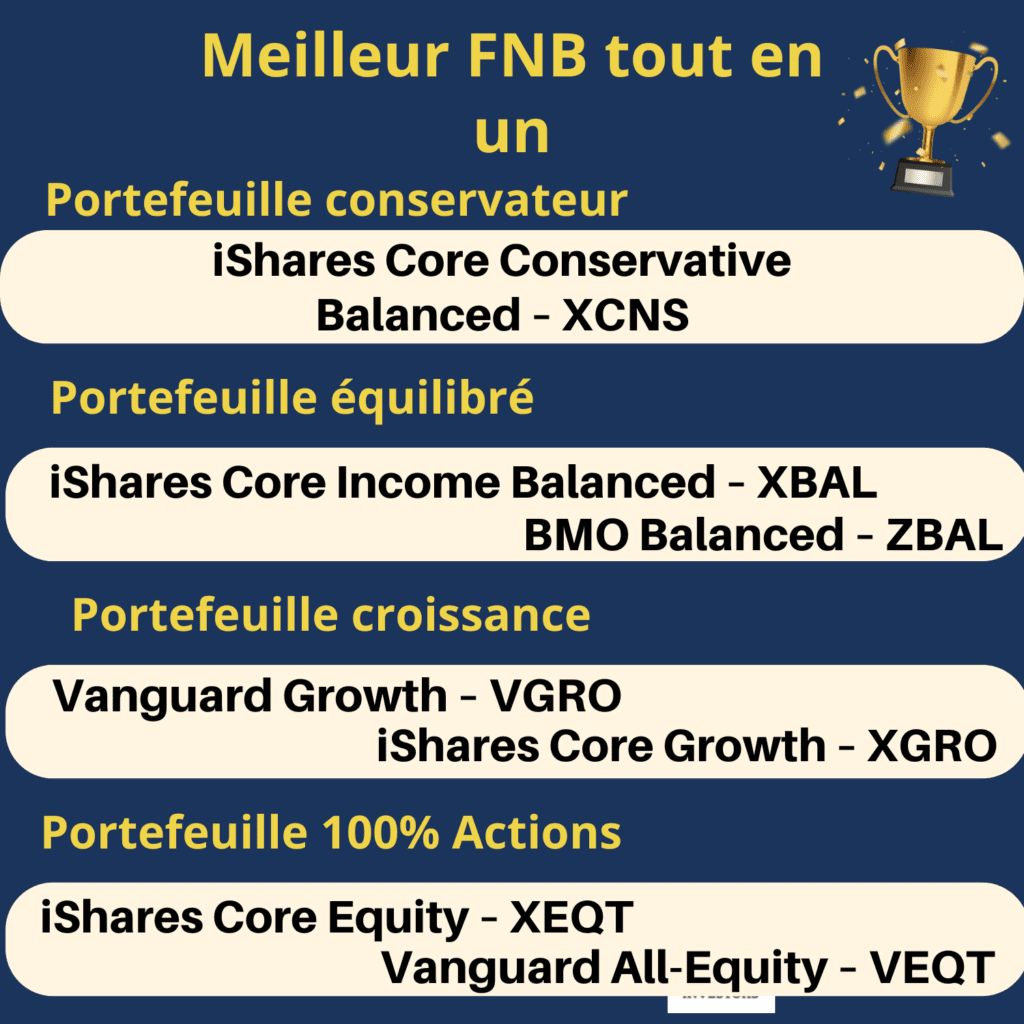

Il existe 3 types de portefeuilles tout-en-un: conservateur, équilibré ou de croissance. L’allocation en pourcentage est assez uniforme d’un émetteur à l’autre, à l’exception des FNB de BMO qui ont une allocation légèrement différente.

Il y a 3 principaux émetteurs de FNB tout-en-un au Canada:

i-Shares de Blackrock : ils ont été les pionniers de l’offre de FNB tout-en-un au Canada depuis 2007;

BMO et Vanguard ont emboîté le pas récemment et ont commencé à offrir des FNB tout-en-un depuis quelques années.

La comparaison entre tous ces émetteurs en termes de performance est difficile du fait que la plupart de ces FNB ont été créés récemment à l’exception des i-Shares.

Comment choisir un FNB tout-en-un

Vous devez d’abord déterminer votre profil de risque. Le profil de risque est établi en répondant à deux questions:

Le terme: épargnez-vous sur le long terme? Ou à court terme?

Quelle est votre tolérance au risque? Chaque FNB peut monter et descendre en valeur. Avec quel pourcentage de variation pouvez-vous vivre. En règle générale, si vous ne pouvez tolérer des variations de plus de 20%, il est préférable de choisir un portefeuille conservateur.

Portefeuille conservateur

Les titres à revenu fixe domineront le portefeuille à 60% ou plus. Cela signifie que vos investissements seront principalement en obligations. Les obligations sont beaucoup plus sûres que les actions, mais elles n’offrent généralement pas un rendement intéressant. Ce portefeuille est parfait pour quelqu’un dont l’objectif financier est à court terme ou qui a une aversion au risque élevé. Votre portefeuille aura toujours une exposition de 20 à 40% aux actions selon le FNB choisi, ce qui permet une croissance modeste avec un risque globalement modéré.

Portefeuille équilibré

Un portefeuille équilibré est un investissement qui combine des actions et des obligations. En général, 60% seront investis en bourse. Alors que le reste (40%) sera investi dans des placements à revenu fixe. Ce portefeuille cherche à combiner à la fois le potentiel de croissance en détenant des actions et la sécurité associée à la détention d’obligations.

Meilleurs FNB de Banques Canadiennes

Portefeuille Croissance

Un fonds de croissance est un portefeuille diversifié d’actions dont l’objectif principal est l’appréciation du capital. C’est idéal pour les investisseurs qui ont un objectif à long terme comme la constitution d’un fonds de retraite. Le fonds investira au moins 80% en actions. Généralement pour ce type de fonds, l’obtention de revenu de dividendes est un objectif secondaire.

Sommaire exécutif

Comparaison Performance FNB tout en un

Comparaison portefeuille conservateur

| RFG | Actions | Obliga –tions | |

| VCIP | 0.24 | 20% | 80% |

| XINC | 0.2 | 20% | 80% |

| VCNS | 0.24 | 40% | 60% |

| XCNS | 0.2 | 40% | 60% |

| ZCON | 0.2 | 40% | 60% |

| Symbole | 1 an | 3 ans | 5 ans |

|---|---|---|---|

| VCIP.TO | 5.80% | 7.53% | — |

| XINC.TO | 6.80% | 8.17% | 2.91% |

| VCNS.TO | 10.16% | 11.22% | 5.41% |

| XCNS.TO | 10.83% | 11.86% | 5.97% |

| ZCON.TO | 9.78% | 11.30% | 5.44% |

Source: Yahoo finance 2025-10-21

Les fonds les plus prudents (VCIP.TO et XINC.TO) investissent seulement 20 % en actions et 80 % en obligations. Cette structure offre une meilleure stabilité, mais limite le potentiel de rendement lorsque les marchés boursiers sont en hausse. Leurs rendements à 1 an (≈6 %) et 3 ans (≈7–8 %) reflètent bien cette approche défensive.

En revanche, les portefeuilles plus dynamiques comme VCNS.TO, XCNS.TO et ZCON.TO détiennent 40 % en actions et 60 % en obligations. Cette plus grande exposition aux marchés boursiers leur a permis de profiter pleinement de la reprise des actions au cours des dernières années, expliquant des rendements supérieurs — autour de 10–11 % sur 1 an et 11 % sur 3 ans.

Ainsi, la corrélation entre risque et rendement est évidente : plus la part en actions augmente, plus le potentiel de gain (et de volatilité) s’accroît. Les investisseurs conservateurs privilégieront VCIP/XINC, tandis que ceux prêts à accepter un peu plus de risque opteront pour VCNS/XCNS/ZCON.

Comparaison portefeuille équilibré

| % | RFG | Actions | Obliga –tions |

| VBAL | 0.24 | 60% | 40% |

| XBAL | 0.2 | 60% | 40% |

| ZBAL | 0.2 | 60% | 40% |

| Symbole | 1 an | 3 ans | 5 ans | 10 ans |

|---|---|---|---|---|

| VBAL.TO | 14.32% | 14.89% | 8.55% | — |

| XBAL.TO | 14.43% | 15.34% | 8.91% | 7.69% |

| ZBAL.TO | 13.69% | 14.99% | 8.54% | — |

Source: Yahoo finance 2025-10-21

Les trois portefeuilles offrent des rendements très proches, ce qui reflète leur répartition semblable d’environ 60 % actions / 40 % obligations.

- XBAL.TO (iShares) domine légèrement sur toutes les périodes, notamment sur 3 et 5 ans.

- VBAL.TO (Vanguard) suit de très près, avec des résultats quasi identiques.

- ZBAL.TO (BMO) affiche des performances similaires mais un peu inférieures à court terme.

💡 Ces écarts minimes s’expliquent surtout par des différences dans la pondération géographique et la composition des sous-jacents, plutôt que par la qualité de gestion.

Comparaison portefeuille croissance

| % | RFG | Actions | Obliga –tions |

| ZGRO | 0.20 | 80% | 20% |

| XGRO | 0.20 | 80% | 20% |

| VGRO | 0.24 | 80% | 20% |

| VEQT | 0.24 | 100% | 0% |

| XEQT | 0.20 | 100% | 0% |

📘 Recevez votre guide gratuit pour commencer à Investir

| Symbole | 1 an | 3 ans | 5 ans | 10 ans |

|---|---|---|---|---|

| ZGRO.TO | 17.74% | 18.73% | 11.68% | — |

| XGRO.TO | 18.53% | 19.06% | 11.90% | 9.87% |

| VGRO.TO | 18.41% | 18.60% | 11.72% | — |

| VEQT.TO | 22.59% | 22.32% | 14.90% | — |

| XEQT.TO | 22.42% | 22.66% | 14.83% | — |

Source: Yahoo finance 2025-10-21

Les différences de rendement s’expliquent surtout par la répartition entre actions et obligations :

ZGRO, XGRO et VGRO détiennent environ 80 % d’actions et 20 % d’obligations. Cette portion obligataire limite légèrement la performance, mais réduit la volatilité. Ils ont généré des rendements solides autour de 18 % sur 1 an et ~11–12 % sur 5 ans.

VEQT et XEQT, composés à 100 % d’actions, offrent logiquement de meilleurs rendements à long terme (≈ 15 % sur 5 ans), mais avec plus de fluctuations.

💡 En résumé :

Les portefeuilles tout en actions (VEQT, XEQT) conviennent aux investisseurs cherchant la croissance maximale à long terme, tandis que ZGRO, XGRO, VGRO équilibrent mieux risque et stabilité. Les écarts de rendement entre fournisseurs (Vanguard, iShares, BMO) demeurent minimes.

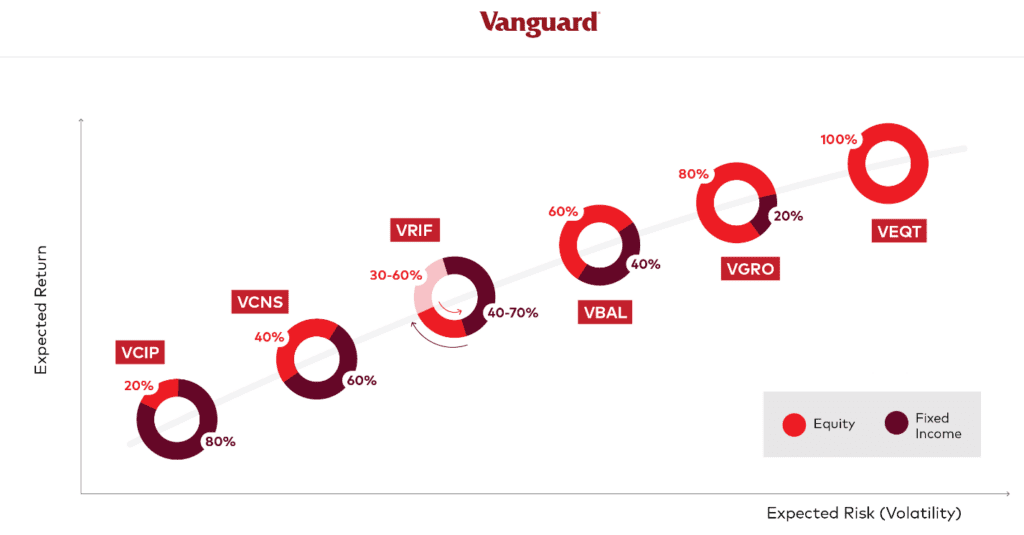

Vanguard FNB tout en un

Les fonds Vanguard tout-en-un sont largement reconnus pour leur simplicité et leur diversification globale. Ils offrent aux investisseurs une exposition à un large éventail de classes d’actifs à travers des portefeuilles bien équilibrés qui sont conçus pour répondre à différents profils de risque.

Composante Actions

Vanguard adopte une approche diversifiée pour la composante actions de ses fonds tout-en-un. Par exemple, pour le fonds VEQT (Vanguard All-Equity ETF Portfolio), environ 45% du portefeuille est alloué au marché américain via le fonds Vanguard US Total Market Index ETF. Cette stratégie offre une exposition globale au marché américain, mais elle pourrait manquer de granularité pour ceux qui recherchent une répartition plus détaillée entre différents secteurs comme la technologie ou les grandes entreprises du S&P 500. Une allocation plus variée, avec plusieurs fonds indiciels ciblant des segments spécifiques du marché américain, pourrait offrir plus de flexibilité et une meilleure répartition des risques.

Vanguard compense cela en incluant une exposition aux marchés développés hors Amérique du Nord et aux marchés émergents, offrant ainsi une couverture mondiale complète. En outre, l’exposition au marché canadien se fait par le biais du Vanguard FTSE Canada All Cap Index ETF, qui couvre toutes les capitalisations boursières, assurant une large diversification sur le marché national.

Composante Obligations

Pour la composante obligations, Vanguard utilise une approche globale en répartissant les investissements entre les marchés obligataires canadiens, américains, et mondiaux. Par exemple, dans le fonds VCIP (Vanguard Conservative Income ETF Portfolio), la majeure partie des obligations est canadienne (environ 47% via le Vanguard Canadian Aggregate Bond Index ETF), ce qui en fait une option particulièrement pertinente pour les investisseurs qui cherchent à limiter le risque de change. Les autres obligations sont couvertes par le Vanguard Global ex-U.S. Aggregate Bond Index ETF et le Vanguard U.S. Aggregate Bond Index ETF, tous deux couverts en dollars canadiens, ce qui réduit encore davantage le risque de change pour les investisseurs canadiens.

Sommaire

En somme, les fonds tout-en-un de Vanguard sont bien conçus pour offrir une exposition diversifiée aux actions et obligations, tant sur les marchés développés que sur les marchés émergents. Toutefois, pour la composante américaine, une diversification supplémentaire pourrait être envisagée pour offrir aux investisseurs une meilleure segmentation sectorielle et une plus grande flexibilité stratégique. Malgré cela, les fonds de Vanguard restent une option solide pour ceux qui recherchent un portefeuille globalement diversifié avec une gestion passive efficace. Les ratios de frais de gestion (RFG) restent compétitifs, ce qui en fait une option attrayante pour les investisseurs soucieux des coûts.

| Non | Nbre de titres | Description |

| Vanguard Conservative Income – VCIP | 7 | 20% Actions; 80% Obligations |

| Vanguard Balanced – VBAL | 7 | 60% Actions; 40% Obligations |

| Vanguard Growth – VGRO | 7 | 80% Actions 20% Obligations |

| Vanguard All-Equity – VEQT | 4 | 100% Actions |

Composition (FNB tout-en-un Vanguard)

Vanguard Conservative Income – VCIP

| Composition | Poids % |

|---|---|

| Vanguard Canadian Aggregate Bond Index ETF | 46.98% |

| Vanguard Global ex-U.S. Aggregate Bond Index ETF (CAD-hedged) | 16.60% |

| Vanguard U.S. Aggregate Bond Index ETF (CAD-hedged) | 16.04% |

| Vanguard U.S. Total Market Index ETF | 8.97% |

| Vanguard FTSE Canada All Cap Index ETF | 6.29% |

| Vanguard FTSE Developed All Cap ex North America Index ETF | 3.62% |

| Vanguard FTSE Emerging Markets All Cap Index ETF | 1.47% |

Vanguard Balanced – VBAL

| Composition | Poids % |

|---|---|

| Vanguard U.S. Total Market Index ETF | 26.86% |

| Vanguard Canadian Aggregate Bond Index ETF | 23.75% |

| Vanguard FTSE Canada All Cap Index ETF | 18.07% |

| Vanguard FTSE Developed All Cap ex North America Index ETF | 10.81% |

| Vanguard Global ex-U.S. Aggregate Bond Index ETF (CAD-hedged) | 8.15% |

| Vanguard U.S. Aggregate Bond Index ETF (CAD-hedged) | 8.05% |

| Vanguard FTSE Emerging Markets All Cap Index ETF | 4.30% |

Vanguard Growth – VGRO

| Composition | |

|---|---|

| Vanguard U.S. Total Market Index ETF | 36.53% |

| Vanguard FTSE Canada All Cap Index ETF | 23.99% |

| Vanguard FTSE Developed All Cap ex North America Index ETF | 14.63% |

| Vanguard Canadian Aggregate Bond Index ETF | 11.56% |

| Vanguard FTSE Emerging Markets All Cap Index ETF | 5.41% |

| Vanguard Global ex-U.S. Aggregate Bond Index ETF (CAD-hedged) | 3.96% |

| Vanguard U.S. Aggregate Bond Index ETF (CAD-hedged) | 3.88% |

Vanguard All-Equity – VEQT

| Vanguard All-Equity ETF Portfolio (VEQT) – Composition |

|---|

| Vanguard US Total Market ETF 45.02% |

| Vanguard FTSE Canada All Cap ETF 30.25% |

| Vanguard FTSE Dev AC ex North Amer ETF 17.93% |

| Vanguard FTSE Emerging Mkts All Cap ETF 6.80% |

Voir ci-dessous l’offre complète de Vanguard en terme de FNB Tout en un:

iShares FNB tout-en-un

Les fonds tout-en-un d’iShares, proposés par BlackRock, offrent une solution simple et diversifiée pour les investisseurs canadiens cherchant à créer un portefeuille équilibré avec une gestion passive. iShares propose une gamme de fonds adaptés à différents profils de risque, allant des portefeuilles conservateurs aux portefeuilles entièrement axés sur la croissance.

Composante Actions

La composante actions des fonds tout-en-un d’iShares se distingue par sa couverture large et diversifiée, en particulier sur le marché américain. Par exemple, dans le fonds XEQT (iShares Core Equity ETF Portfolio), environ 45% du portefeuille est alloué au marché américain via le iShares Core S&P U.S. Total Market ETF (ITOT). Ce fonds offre une exposition complète à l’ensemble du marché américain, couvrant les grandes, moyennes et petites capitalisations, ce qui en fait une solution simple pour obtenir une large couverture du marché américain.

L’exposition au marché canadien se fait à travers le iShares S&P/TSX Capped Composite Index ETF (XIC), qui représente environ 25% de l’allocation en actions dans XEQT. Ce fonds assure une large exposition aux grandes entreprises canadiennes, couvrant toutes les capitalisations. iShares inclut également des fonds qui investissent dans les marchés développés hors Amérique du Nord via le iShares MSCI EAFE IMI Index ETF (XEF), ainsi que dans les marchés émergents avec le iShares MSCI Emerging Markets Index ETF (XEC). Cette approche offre une diversification internationale solide tout en maintenant une exposition significative aux marchés domestiques.

Composante Obligations

Pour la composante obligataire, iShares adopte une approche axée principalement sur le marché nord-américain. Par exemple, dans le fonds XINC (iShares Core Income Balanced ETF Portfolio), environ 51% des obligations sont détenues dans le iShares Core Canadian Universe Bond Index ETF (XBB). Ce fonds couvre l’ensemble du marché obligataire canadien, offrant une stabilité importante aux investisseurs qui privilégient les obligations comme composante principale de leur portefeuille.

L’exposition aux obligations américaines est réalisée à travers le iShares US Treasury Bond ETF (GOVT) et le iShares Broad USD Investment Grade Corporate Bond ETF (USIG). Ces fonds permettent une diversification géographique en offrant une couverture complète des obligations d’État et d’entreprises aux États-Unis. iShares inclut également le iShares Core Canadian Short-Term Corporate Bond Index ETF (XSH), qui ajoute une couche de sécurité supplémentaire en réduisant l’exposition aux fluctuations des taux d’intérêt.

Dans l’ensemble, la composante obligataire des fonds tout-en-un d’iShares est bien diversifiée, avec un fort accent sur les obligations canadiennes, tout en offrant une exposition stratégique aux obligations américaines. Cette structure est particulièrement bénéfique pour les investisseurs qui recherchent un équilibre entre risque et rendement, avec une préférence pour les titres à revenu fixe stables.

Sommaire

Les fonds tout-en-un d’iShares sont bien conçus pour offrir une solution simple et efficace aux investisseurs cherchant une diversification mondiale avec une gestion passive. Avec une couverture équilibrée des marchés domestiques et internationaux, et des frais de gestion compétitifs, ces fonds sont particulièrement attrayants pour les investisseurs qui veulent une solution de portefeuille « clé en main » sans avoir à se soucier de la gestion quotidienne. Que ce soit pour un profil conservateur ou axé sur la croissance, iShares offre une gamme de fonds tout-en-un qui répondent à une variété de besoins financiers, en mettant l’accent sur la simplicité, la diversification et la rentabilité.

| Nom | Nbre* | Description |

| iShares Core Income Balanced – XINC | 8 | 20% Action; 80% obligations |

| iShares Core Conservative Balanced – XCNS | 8 | 40% Actions; 60% Obligations |

| iShares Core Income Balanced – XBAL | 8 | 60% Actions; 40% Obligations |

| iShares Core Growth – XGRO | 8 | 80% Actions 20% Obligations |

| iShares Core Equity – XEQT | 8 | 100% Actions |

Composition (FNB tout-en-un iShares)

iShares Core Conservative Balanced – XCNS

| Ticker | Name | Weight (%) |

|---|---|---|

| XBB | ISHS CORE CAD UNIV BND IDX ETF (CA | 38.21 |

| ITOT | ISHARES CORE S&P TOTAL U.S. STOCK | 18.13 |

| XIC | ISHARES S&P/TSX CAPPED COMPOSITE | 10.02 |

| XEF | ISHARES MSCI EAFE IMI INDEX | 9.82 |

| XSH | iShares Core CAD ST Cor Bd Index | 9.41 |

| GOVT | ISHARES US TREASURY BOND ETF | 5.99 |

| USIG | ISHARES BROAD USD INVESTMENT G | 5.99 |

| XEC | ISHARES MSCI EMERGING MARKET | 2.05 |

iShares Core Income Balanced – XINC

| Ticker | Name | Weight (%) |

|---|---|---|

| XBB | ISHS CORE CAD UNIV BND IDX ETF (CA | 50.97 |

| XSH | iShares Core CAD ST Cor Bd Index | 12.57 |

| ITOT | ISHARES CORE S&P TOTAL U.S. STOCK | 9.07 |

| GOVT | ISHARES US TREASURY BOND ETF | 8.00 |

| USIG | ISHARES BROAD USD INVESTMENT G | 7.99 |

| XIC | ISHARES S&P/TSX CAPPED COMPOSITE | 5.02 |

| XEF | ISHARES MSCI EAFE IMI INDEX | 4.92 |

| XEC | ISHARES MSCI EMERGING MARKET | 1.03 |

iShares Core Income Balanced – XBAL

| Ticker | Name | Weight (%) |

|---|---|---|

| ITOT | ISHARES CORE S&P TOTAL U.S. STOCK | 36.69 |

| XIC | ISHARES S&P/TSX CAPPED COMPOSITE | 19.91 |

| XEF | ISHARES MSCI EAFE IMI INDEX | 19.46 |

| XBB | ISHS CORE CAD UNIV BND IDX ETF (CA | 12.57 |

| XEC | ISHARES MSCI EMERGING MARKET | 4.07 |

| XSH | iShares Core CAD ST Cor Bd Index | 3.11 |

| GOVT | ISHARES US TREASURY BOND ETF | 1.98 |

iShares Core Growth – XGRO

| Ticker | Name | Weight (%) |

|---|---|---|

| ITOT | ISHARES CORE S&P TOTAL U.S. STOCK | 27.62 |

| XBB | ISHS CORE CAD UNIV BND IDX ETF (CA | 25.27 |

| XIC | ISHARES S&P/TSX CAPPED COMPOSITE | 14.98 |

| XEF | ISHARES MSCI EAFE IMI INDEX | 14.65 |

| XSH | iShares Core CAD ST Cor Bd Index | 6.24 |

| GOVT | ISHARES US TREASURY BOND ETF | 3.97 |

| USIG | ISHARES BROAD USD INVESTMENT G | 3.97 |

| XEC | ISHARES MSCI EMERGING MARKET | 3.06 |

iShares Core Equity – XEQT

| Ticker | Name | Weight (%) |

|---|---|---|

| ITOT | ISHARES CORE S&P TOTAL U.S. STOCK | 45.66 |

| XIC | ISHARES S&P/TSX CAPPED COMPOSITE | 24.74 |

| XEF | ISHARES MSCI EAFE IMI INDEX | 24.24 |

| XEC | ISHARES MSCI EMERGING MARKET | 5.07 |

BMO FNB tout-en-un

Les fonds tout-en-un de BMO (Banque de Montréal) offrent une solution diversifiée et pratique pour les investisseurs canadiens à la recherche d’une gestion passive et équilibrée de leur portefeuille. BMO propose plusieurs options de fonds tout-en-un qui s’adaptent à différents profils de risque, allant des portefeuilles conservateurs aux portefeuilles axés sur la croissance.

Composante Actions

BMO se distingue par une approche plus segmentée de la composante actions dans ses fonds tout-en-un. Par exemple, dans le fonds ZGRO (BMO Growth ETF Portfolio), l’exposition au marché américain est répartie entre trois fonds distincts : le BMO S&P 500 Index ETF (ZSP), le BMO S&P US Mid Cap Index ETF (ZMID), et le BMO S&P US Small Cap Index ETF (ZSML). Cette diversification permet aux investisseurs d’avoir une exposition non seulement aux grandes capitalisations américaines (via ZSP), mais aussi aux moyennes (via ZMID) et aux petites capitalisations (via ZSML). Cette structure offre une meilleure compréhension de la répartition sectorielle et de la taille des entreprises au sein du portefeuille, ce qui peut être un avantage en termes de gestion des risques et d’optimisation des rendements.

L’exposition au marché canadien est assurée par le BMO S&P/TSX Capped Composite Index ETF (ZCN), qui couvre l’ensemble du marché canadien. En outre, BMO inclut une exposition aux marchés développés internationaux via le BMO MSCI EAFE Index ETF (ZEA) et aux marchés émergents via le BMO MSCI Emerging Markets Index ETF (ZEM), offrant ainsi une couverture géographique étendue.

Composante Obligations

Pour la composante obligations, BMO adopte une approche diversifiée à l’échelle mondiale. Par exemple, dans le fonds ZBAL (BMO Balanced ETF Portfolio), la principale exposition obligataire est assurée par le BMO Aggregate Bond Index ETF (ZAG), qui représente une grande partie du portefeuille obligataire avec une couverture du marché obligataire canadien.

BMO ajoute une dimension internationale avec le BMO US Aggregate Bond Index ETF (ZUAG), qui offre une exposition aux obligations américaines, et le BMO Global Aggregate Bond Index ETF (ZGB), qui couvre les obligations mondiales. Cette diversification mondiale des obligations est particulièrement bénéfique pour les investisseurs qui souhaitent atténuer le risque de concentration géographique tout en capturant des opportunités de rendement à l’échelle mondiale.

En termes de répartition, BMO équilibre efficacement les risques en ayant une forte composante obligataire canadienne tout en offrant une diversification internationale. Cette stratégie est bien adaptée aux investisseurs qui cherchent une combinaison de stabilité (via les obligations canadiennes) et de potentiel de rendement (via les obligations américaines et mondiales).

Sommaire

Les fonds tout-en-un de BMO sont une excellente option pour les investisseurs cherchant une gestion passive et diversifiée de leur portefeuille. Avec une approche segmentée et équilibrée, tant au niveau des actions que des obligations, BMO permet aux investisseurs d’avoir une exposition détaillée et bien répartie à travers différentes classes d’actifs et zones géographiques. Les frais de gestion compétitifs et la solide performance historique font des fonds tout-en-un de BMO une option attrayante pour divers types d’investisseurs, que ce soit pour des objectifs à court, moyen ou long terme. En somme, BMO offre des solutions de portefeuille « clé en main » qui répondent aux besoins variés des investisseurs canadiens, avec un accent sur la diversification et la rentabilité.

| Non | Nbre de titres | Description |

| BMO Conservative – ZCON | 7 | 40% Actions; 60% Obligations |

| BMO Balanced – ZBAL | 7 | 60% Actions; 40% Obligations |

| BMO Growth – ZGRO | 7 | 80% Actions 20% Obligations |

Composition (FNB tout-en-un BMO)

BMO Conservative – ZCON

| Weight (%) | Name | Bloomberg Ticker |

|---|---|---|

| 41.33% | BMO AGGREGATE BOND INDEX ETF | ZAG |

| 18.15% | BMO S&P 500 INDEX ETF | ZSP |

| 17.27% | BMO US AGGREGATE BOND INDEX ETF | ZUAG/F |

| 10.30% | BMO S&P/TSX CAPPED COMPOSITE INDEX ETF | ZCN |

| 7.66% | BMO MSCI EAFE INDEX ETF | ZEA |

| 3.33% | BMO MSCI EMERGING MARKETS INDEX ETF | ZEM |

| 1.31% | BMO S&P US MID CAP INDEX ETF | ZMID |

| 0.52% | BMO S&P US SMALL CAP INDEX ETF | ZSML |

BMO Balanced – ZBAL

| Weight (%) | Name | Bloomberg Ticker |

|---|---|---|

| 27.40% | BMO S&P 500 INDEX ETF | ZSP |

| 27.39% | BMO AGGREGATE BOND INDEX ETF | ZAG |

| 15.10% | BMO S&P/TSX CAPPED COMPOSITE INDEX ETF | ZCN |

| 11.49% | BMO MSCI EAFE INDEX ETF | ZEA |

| 11.38% | BMO US AGGREGATE BOND INDEX ETF | ZUAG/F |

| 4.65% | BMO MSCI EMERGING MARKETS INDEX ETF | ZEM |

| 1.79% | BMO S&P US MID CAP INDEX ETF | ZMID |

| 0.71% | BMO S&P US SMALL CAP INDEX ETF | ZSML |

| 0.06% | BMO GOVERNMENT BOND INDEX ETF | ZGB |

| 0.03% | BMO MID-TERM US IG CORPORATE BOND HEDGED TO CAD INDEX ETF | ZMU |

BMO Growth – ZGRO

| Weight (%) | Name | Bloomberg Ticker |

|---|---|---|

| 36.43% | BMO S&P 500 INDEX ETF | ZSP |

| 19.87% | BMO S&P/TSX CAPPED COMPOSITE INDEX ETF | ZCN |

| 15.13% | BMO MSCI EAFE INDEX ETF | ZEA |

| 13.70% | BMO AGGREGATE BOND INDEX ETF | ZAG |

| 6.06% | BMO MSCI EMERGING MARKETS INDEX ETF | ZEM |

| 5.74% | BMO US AGGREGATE BOND INDEX ETF | ZUAG/F |

| 2.19% | BMO S&P US MID CAP INDEX ETF | ZMID |

| 0.87% | BMO S&P US SMALL CAP INDEX ETF | ZSML |

Conclusion et lequel choisir?

Le choix du meilleur FNB tout-en-un dépend principalement de votre tolérance au risque et de vos préférences en matière de diversification et de frais. Pour les investisseurs plus prudents, les fonds avec une plus grande part d’obligations, comme VCIP (Vanguard Conservative Income Portfolio) ou XINC (iShares Core Income Balanced ETF Portfolio), sont de bons choix, offrant une stabilité avec des rendements plus sûrs.

Si vous avez une tolérance au risque modérée, les portefeuilles équilibrés comme VBAL (Vanguard Balanced ETF Portfolio) ou ZBAL (BMO Balanced ETF Portfolio) sont un bon compromis, combinant croissance et sécurité, avec environ 60 % en actions et 40 % en obligations.

Pour ceux qui visent la croissance à long terme et sont prêts à accepter plus de volatilité, des fonds comme VEQT (Vanguard All-Equity ETF Portfolio) ou XEQT (iShares Core Equity ETF Portfolio) sont parfaits, car ils sont entièrement investis en actions, offrant un potentiel de rendement plus élevé.

Personnellement, j’apprécie la granularité que certains fonds offrent, comme ceux de BMO, qui segmentent davantage l’exposition au marché américain avec des fonds distincts pour les grandes, moyennes et petites capitalisations. Cette approche me permet de savoir exactement où se situe mon exposition, plutôt que d’avoir un seul fonds qui capture le marché globalement.

Les investisseurs qui souhaitent plus de contrôle peuvent également s’inspirer de ces émetteurs pour créer leurs propres portefeuilles personnalisés, en choisissant les fonds qui correspondent le mieux à leurs besoins et à leurs objectifs financiers.