Bourse: Objectif XEQT

L’objectif principal du FNB XEQT en Bourse est d’offrir aux investisseurs une exposition à un portefeuille diversifié de titres de participation à l’échelle mondiale. Les avoirs du fonds sont répartis dans divers pays et secteurs, offrant aux investisseurs une large exposition aux marchés boursiers mondiaux. XEQT investit dans une gamme de titres de participation. Celles ci comprennent des actions à grande, moyenne et petite capitalisation, offrant aux investisseurs une exposition à différents segments de la bourse. Cette diversification peut aider à réduire la volatilité du portefeuille et à améliorer les rendements à long terme.

Vidéo

Nombres de titres inclus dans XEQT et Répartition géographique

Pour les investisseurs, cette répartition du portefeuille iShares Core Equity ETF (XEQT) met en lumière l’énorme diversification offerte par ce fonds. Avec un total de 10 785 titres, le XEQT permet d’accéder à un large éventail de marchés mondiaux, réduisant ainsi les risques liés à la dépendance à un seul pays ou secteur.

La forte proportion d’actions américaines (ITOT) offre un potentiel de croissance via la plus grande économie mondiale, tandis que les actions canadiennes (XIC), des marchés développés (XEF) et émergents (XEC) apportent un équilibre et une diversification géographique. Le XEQT est ainsi un choix judicieux pour les investisseurs cherchant une exposition globale et diversifiée à long terme.

Quel Compte Enregistré Choisir pour Investir dans XEQT : REER, CELI ou REEE?

Le XEQT (iShares Core Equity ETF Portfolio) peut être un choix efficace dans différents types de comptes enregistrés, selon les objectifs de l’investisseur. Dans un REER (Régime enregistré d’épargne-retraite), il permet de profiter de la croissance à long terme des actions mondiales tout en reportant l’impôt sur les gains jusqu’au retrait. Cela en fait une option intéressante pour ceux qui souhaitent optimiser leur planification de la retraite, notamment grâce à la diversification géographique offerte par le fonds.

Dans un CELI (Compte d’épargne libre d’impôt), les gains générés par le XEQT sont exempts d’impôt, ce qui permet aux investisseurs de maximiser leur croissance sans avoir à payer d’impôt sur les retraits. C’est un compte idéal pour les jeunes investisseurs cherchant une croissance agressive et sans imposition.

Quant à un REEE (Régime enregistré d’épargne-études), le XEQT pourrait convenir pour un horizon à long terme, mais les fluctuations du marché actions pourraient nécessiter un ajustement de l’allocation plus conservateur à mesure que l’enfant approche de l’âge des études.

📊 Stratégie d’utilisation de XEQT dans un REEE selon l’âge de l’enfant

| Âge de l’enfant | Temps avant l’université | % XEQT (actions) recommandé | % Obligations / Liquidités |

|---|---|---|---|

| 0 à 5 ans | 13 à 18 ans | 100 % | 0 % |

| 6 à 10 ans | 8 à 12 ans | 80 % | 20 % |

| 11 à 13 ans | 5 à 7 ans | 60 % | 40 % |

| 14 à 15 ans | 3 à 4 ans | 40 % | 60 % |

| 16 à 17 ans | 1 à 2 ans | 20 % | 80 % |

| 18 ans | Études commencent | 0 % | 100 % |

📘 Recevez votre guide gratuit

Faut-il Compléter XEQT avec d’Autres FNB comme VFV, XIU ou XQQ?

Investir dans XEQT est une solution complète pour ceux qui recherchent une exposition diversifiée à l’échelle mondiale. Étant un FNB tout-en-un, il offre une répartition entre actions canadiennes, américaines, des marchés développés et émergents. Cependant, certains investisseurs pourraient se demander s’il est pertinent de détenir d’autres FNB en plus du XEQT, tels que VFV, XIU, ou XQQ.

Ajouter des FNB comme VFV (S&P 500) ou XQQ (Nasdaq 100) pourrait amplifier l’exposition aux marchés américains, en particulier aux grandes capitalisations technologiques, mais cela pourrait entraîner une surpondération dans ces secteurs et réduire la diversification. D’autre part, XIU, qui se concentre sur les 60 plus grandes entreprises canadiennes, pourrait également créer une redondance avec la composante canadienne de XEQT.

Ainsi, détenir d’autres FNB avec XEQT n’est pas forcément nécessaire, car XEQT est conçu pour être un portefeuille équilibré. Toutefois, ceux qui souhaitent surpondérer certaines régions ou secteurs spécifiques, comme la technologie ou les États-Unis, pourraient envisager d’ajouter ces FNB en fonction de leurs objectifs d’investissement.

📊 Duplication potentielle : FNB individuels vs XEQT

| FNB individuel | Exposition | Est-ce inclus dans XEQT ? | Remarque |

|---|---|---|---|

| XIU | Actions canadiennes (S&P/TSX 60) | ✅ Oui (via XIC, un FNB large-cap canadien) | Inutile si vous avez déjà XEQT |

| VFV / ZSP | Actions américaines (S&P 500) | ✅ Oui (via ITOT, qui couvre le S&P 500 et plus) | XEQT vous donne plus que le S&P 500 |

| ZNQ / QQC.F | NASDAQ-100 (tech US) | ✅ Partiellement (inclus dans ITOT) | Pas nécessaire, sauf si vous voulez surpondérer la tech |

| XEF | Actions internationales (Europe, Asie) | ✅ Oui (via XEF dans XEQT) | Déjà couvert |

| XEC | Marchés émergents | ✅ Oui (via XEC dans XEQT) | Déjà couvert |

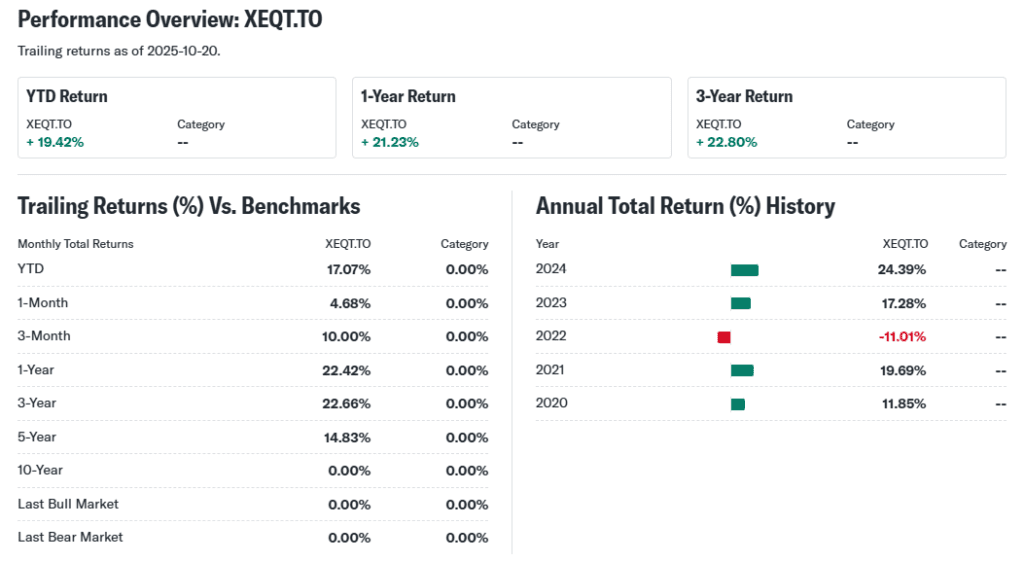

XEQT Performance historique en Bourse

Source: Yahoo finance

Le FNB XEQT.TO (iShares Core Equity ETF Portfolio) continue d’afficher une performance remarquable pour les investisseurs à long terme.

Au 20 octobre 2025, son rendement sur 1 an atteint +21,23 %, soutenu par la vigueur des marchés mondiaux et la reprise des actions technologiques et américaines.

Depuis le début de l’année (YTD), le fonds enregistre une progression de +19,42 %, confirmant sa solidité malgré un contexte économique toujours incertain.

Sur des horizons plus longs, XEQT affiche des rendements annualisés impressionnants :

- 3 ans : +22,80 %,

- 5 ans : +14,83 %,

soulignant la stabilité et la résilience du portefeuille dans différents cycles de marché.

Grâce à son exposition mondiale — couvrant le Canada, les États-Unis, l’Europe et les marchés émergents — XEQT offre une croissance cohérente et bien diversifiée, sans nécessiter de gestion active.

👉 En résumé : XEQT demeure un excellent choix pour les investisseurs recherchant un portefeuille 100 % actions, simple, équilibré et conçu pour la croissance à long terme.

XEQT vs Robo-conseillers

XEQT est une alternative aux services Robo-Advisors (fonds auto-gérés). Ces derniers sont des plateformes de placement automatisées qui utilisent des algorithmes pour créer et gérer des portefeuilles de placement pour les clients. Bien que XEQT et les conseillers-robots visent à fournir aux investisseurs des options de placement diversifiées et à faible coût, il existe des différences clés entre les deux.

L’une des principales différences entre XEQT et les conseillers-robots est le niveau de personnalisation disponible pour les investisseurs. Les conseillers-robots offrent généralement aux investisseurs une gamme de portefeuilles prédéfinis conçus pour répondre à différents profils de risque et objectifs de placement. Les investisseurs ont généralement moins de contrôle sur les investissements spécifiques détenus dans leur portefeuille.

En revanche, le FNB XEQT offre aux investisseurs une exposition à un vaste portefeuille de titres d’actions mondiales. Les investisseurs bénéficient de la diversification fournie par les avoirs du fonds dans différents pays et industries.

Une autre différence clé entre XEQT et les conseillers-robots est le niveau des frais facturés. Le FNB XEQT facture de faibles frais de gestion de 0,20 %. Alors que les conseillers-robots facturent généralement des frais plus élevés, allant de 0,25 % à 0,50 % ou plus. Ces frais additionnels peuvent avoir un impact significatif sur les rendements des placements à long terme. À noter que les frais facturés par les conseillers-robots peuvent inclure des services supplémentaires. On peut citer par exemple la planification financière et le rééquilibrage du portefeuille.

Guide sur les FNB à effet de levier 2x et 3x – Profitez des mouvements de marché

Comparaison des FNB VFV vs XEQT : Un guide pour les investisseurs canadiens

XEQT vs VGRO : Comparaison des solutions FNB tout-en-un

XEQT vs VEQT

En ce qui concerne les actifs nets, VEQT a une valeur liquidative plus élevée que XEQT. Ce qui indique que VEQT a plus d’actifs sous gestion que XEQT. Cela peut potentiellement se traduire par une plus grande liquidité et des coûts de négociation inférieurs.

XEQT et VEQT ont tous deux des performances historiques similaires.

| Pays | XEQT (%) | VEQT (%) |

|---|---|---|

| États-Unis | 43.79 | 42.5 |

| Canada | 24.00 | 30.2 |

| Japon | 5.88 | 4.5 |

| Royaume-Uni | 3.75 | 3.1 |

| Chine | 1.72 | 2.5 |

| France | 2.75 | N/A |

| Suisse | 2.53 | N/A |

| Australie | 2.08 | N/A |

| Allemagne | 2.02 | N/A |

| Pays-Bas | 1.20 | N/A |

En ce qui concerne l’attribution géographique, XEQT et VEQT ont une exposition significative aux États-Unis et au Canada, mais XEQT a une allocation plus élevée aux États-Unis que VEQT. De plus, XEQT a plus d’exposition au Japon, au Royaume-Uni et à l’Europe que VEQT, tandis que VEQT a une allocation plus élevée à la Chine. La différence dans la répartition géographique peut être importante pour les investisseurs qui ont des objectifs d’investissement spécifiques ou des préoccupations au sujet de régions particulières.

Enfin, lorsque l’on examine les avoirs, XEQT et VEQT ont un nombre similaire de participations et offrent des rendements de dividendes similaires. Toutefois, il existe certaines différences dans les exploitations et les pondérations particulières de ces exploitations. XEQT a une pondération plus élevée dans l’indice du marché total américain et une pondération plus faible dans les avoirs canadiens, tandis que VEQT a une pondération plus élevée dans les avoirs canadiens et une pondération plus faible dans les avoirs américains.

Articles récents:

- Meilleurs FNB sectoriels 2026 : Or, Argent, Énergie

- Revue des FNB BMO à faible volatilité : ZLB et ZLU

- VEQT : Le Guide Complet du FNB Tout-en-Un pour une Croissance Maximale et une Diversification Globale

- VUN – Le Vanguard U.S. Total Market Index ETF : Le Guide Complet pour Investisseurs Débutants Canadiens

- La Fin du Rally Technologique ? L’IA Touche-t-elle Son Sommet ?

- Les Meilleurs FNB Technologie au Canada en 2025 : Analyse Complète et Comparatif

- ZLB vs XIU vs XIC : lequel choisir en 2025 ?