Dans cet article, nous passerons en revue un ETF indiciel populaire côté à la bourse de Toronto TSX : le Vanguard S&P500 ETF. Nous allons d’abord expliquer ce qu’est un FNB indiciel.

Vous pouvez consulter cet article en format Vidéo!

C’est quoi un fond indiciel?

Il existe plusieurs types de FNB. Les FNB indiciels sont les plus populaires. Le tout premier FNB introduit dans une Bourse nord-américaine était un FNB indiciel. Les FNB indiciels offrent une exposition à de nombreux titres et parfois à un marché boursier entier à un coût modique. Leur objectif principal est d’acquérir, en votre nom, tous les titres qui constituent un indice spécifique pour obtenir le même rendement de l’indice répliqué moins les frais.

Revue du FNB tout-en-un XGRO de iShares

Les meilleurs FNB Indiciels Canadiens

C’est quoi les avantages d’un fond indiciel?

L’un des avantages importants de posséder un FNB indiciel est ces frais de gestion très bas. Le gestionnaire reproduit simplement la performance de l’indice en acquérant directement ou indirectement (à l’aide de produits dérivés) les composants de l’indice. Il n’y a aucun effort supplémentaire impliqué dans le processus de sélection, donc pas besoin de rémunérer généreusement le gestionnaire de portefeuille.

Il peut également être pertinent de savoir que des études empiriques ont constamment montré que les gestionnaires de portefeuille actifs battent rarement l’indice S&P 500 à long terme. En d’autres termes, seuls quelques gestionnaires peuvent battre la performance du marché à long terme.

FNB VFV: Objectif

Vanguard S&P 500 Index ETF cherche à suivre la performance d’un large indice d’actions américaines qui mesure le rendement des investissements des actions américaines à grande capitalisation. L’indice S&P 500, ou l’indice Standard & Poor’s 500, est un indice pondéré en fonction de la capitalisation boursière des 500 plus grandes sociétés cotées en bourse aux États-Unis.

Le S&P 500 est un excellent indice car la plupart de ses constituants sont de grandes sociétés américaines bien établies. En outre, il est bien diversifié dans divers secteurs de l’économie américaine. Le S&P 500 est largement considéré comme le meilleur indicateur des actions américaines à grande capitalisation. Il peut être facilement utilisé pour exprimer une opinion sur l’économie américaine en général. En d’autres termes, si vous êtes optimiste quant à la performance de l’économie américaine à long terme, c’est probablement le meilleur indice pour vous.

Ratio Frais de Gestion et Actifs sous gestion

| Nom | RFG | Actifs |

| VFV -Vanguard S&P 500 Index | 0.09% | 16,000 |

VFV a l’un des ratios de frais de gestion les plus bas de sa catégorie à 0,09 %. La différence avec d’autres ETF similaires reste cependant très faible.

Risque

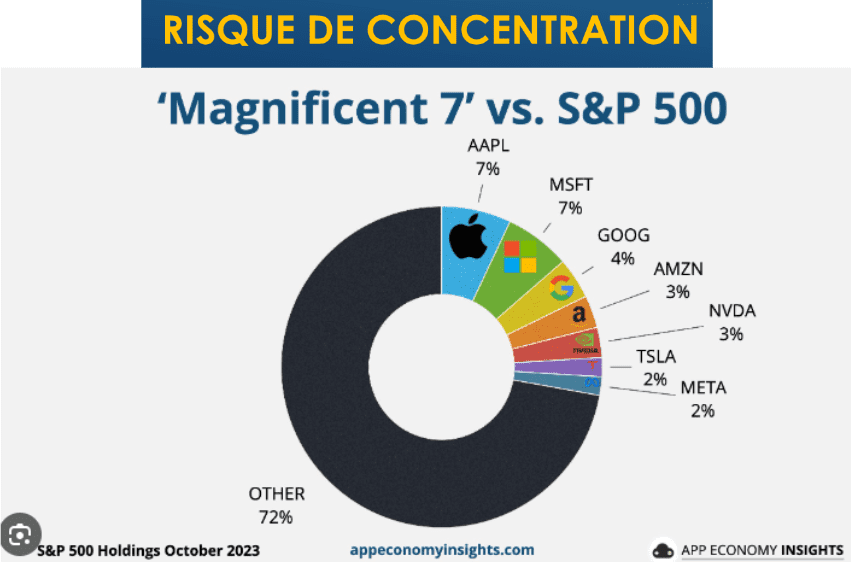

Le FNB VFV présente un risque de concentration en raison de la forte pondération des « 7 Magnifiques » dans l’indice S&P 500. Ces grandes entreprises technologiques, comme Apple, Microsoft et Amazon, représentent maintenant environ 30 % de l’indice. Cela signifie que le rendement du VFV est en grande partie influencé par la performance de ces quelques entreprises. Bien que cela puisse augmenter la volatilité, il est important de noter que ces mêmes entreprises ont également été un moteur clé du rendement exceptionnel de l’indice au cours des dernières années. Ce double effet souligne l’importance de comprendre la composition du VFV pour évaluer les risques et les opportunités associés.

Pour les investisseurs cherchant à réduire ce risque de concentration, il existe des alternatives comme le FNB EQL, qui attribue une part égale à chacune des entreprises du S&P 500, offrant ainsi une diversification plus équilibrée.

Y a-t-il une retenue à la source de 15 % sur les dividendes versés par VFV ?

Oui, il y a une retenue à la source de 15 % sur les dividendes versés par VFV. Voici ce que cela signifie pour les investisseurs canadiens :

VFV, qui détient un ETF Vanguard S&P 500 américain, distribue des dividendes provenant des actions américaines. Les États-Unis imposent une retenue à la source de 15 % sur ces dividendes avant qu’ils ne soient distribués aux investisseurs étrangers, y compris les Canadiens.

Impact sur les Dividendes

Cette retenue réduit le montant net des dividendes que vous recevez. Par exemple, pour chaque 1 $ de dividende déclaré par l’ETF, vous ne recevez que 0,85 $ après la retenue à la source de 15 %.

Comment Éviter cette Retenue

Pour éviter cette retenue à la source, les investisseurs canadiens peuvent :

Investir dans un ETF S&P 500 (exemple: VOO) coté aux États-Unis dans un REER : Quand ces ETF sont détenus dans un Régime Enregistré d’Épargne-Retraite (REER), les dividendes américains ne sont pas soumis à la retenue à la source grâce à l’accord fiscal entre le Canada et les États-Unis.

L’équivalent de VFV aux États-Unis est le Vanguard S&P 500 ETF (VOO). Comme VFV, VOO suit l’indice S&P 500, mais il est coté aux États-Unis et n’est pas affecté par les fluctuations de change pour les investisseurs en dollars américains.

En résumé, même si VFV est un excellent moyen d’investir dans l’indice S&P 500 avec des dollars canadiens, il est important de prendre en compte la retenue à la source sur les dividendes, car elle réduit le montant net que vous recevez.

Performance historique

| Ytd | 3ans | 5ans | 10ans | |

| VFV | 34.95 | 14.53 | 16.60 | 15.24 |

Graphique

[stock_market_widget type= »card » template= »basic » color= »#5679FF » assets= »VFV.TO » display_currency_symbol= »true » api= »yf »]

[stock_market_widget type= »chart » template= »line » color= »#5679FF » assets= »VFV.TO » range= »1mo » interval= »1d » axes= »true » cursor= »true » range_selector= »true » display_currency_symbol= »true » api= »yf »]

Performance historique – Rendement moyen – mis à jour qutidiennement

VFV est légèrement en avance en termes de performance à long terme. Cependant, puisque les trois ETF suivent le même indice et qu’il est compréhensible qu’ils aient des performances très proches.

Comparaison de la Couverture du Risque de Change : VFV vs VSP

| Période | VFV | VSP |

|---|---|---|

| YTD | 34.95% | 26.73% |

| 3 ans | 14.53% | 9.88% |

| 5 ans | 16.60% | 14.02% |

| 10 ans | 15,24% | 11,84% |

Source : Yahoo Finance – 31 Décembre 2024

Analyse et Explications

Le tableau ci-dessus compare les performances de deux fonds indiciels répliquant le S&P 500 : le VFV (non couvert contre le risque de change) et le VSP (couvert). Les données montrent que le fonds VFV affiche des rendements supérieurs au VSP sur toutes les périodes, avec un écart particulièrement marqué sur l’année en cours (YTD).

Pourquoi cette différence de rendement ?

Cette divergence provient principalement des fluctuations du taux de change entre le dollar canadien (CAD) et le dollar américain (USD) :

VFV (Non Couvert) : Ce fonds est directement exposé aux variations du taux de change. Par exemple, si le dollar américain s’apprécie face au dollar canadien, la valeur des actifs américains augmente une fois convertis en CAD, ce qui améliore les rendements. Cela semble avoir été le cas récemment, expliquant les performances supérieures du VFV.

VSP (Couvert) : Ce fonds utilise des instruments financiers pour neutraliser l’impact des fluctuations du taux de change. Par conséquent, ses rendements reflètent principalement la performance de l’indice sous-jacent, sans l’effet des variations du change. Bien que cette stratégie protège contre une éventuelle appréciation du dollar canadien, elle limite également les gains lorsque le dollar américain se renforce.

Choisir entre VFV et VSP

VFV (Non Couvert) :

Convient aux investisseurs qui anticipent un renforcement du dollar américain par rapport au dollar canadien. Ce fonds offre un potentiel de rendement plus élevé en cas de dépréciation du CAD, mais expose à une volatilité accrue liée aux fluctuations des devises.

VSP (Couvert) :

Idéal pour les investisseurs souhaitant minimiser l’impact des variations du taux de change. Ce fonds offre des rendements plus stables et directement alignés sur l’indice sous-jacent, sans influence du change, ce qui peut être avantageux en cas d’appréciation du CAD ou pour réduire la volatilité globale du portefeuille.

Conclusion

Le choix entre VFV et VSP dépend principalement de la tolérance au risque de change de l’investisseur et de ses anticipations concernant l’évolution des taux de change entre le CAD et l’USD. Un investisseur à la recherche de rendements potentiellement plus élevés mais prêt à accepter une volatilité accrue pourrait privilégier VFV, tandis qu’un investisseur cherchant la stabilité opterait plutôt pour VSP.

Vidéo

VFV Portefeuille

| Holding Name | Weight % |

|---|---|

| Apple Inc. | 6.03 |

| Microsoft Corp. | 5.74 |

| Amazon.com Inc. | 3.88 |

| Facebook Inc. Class A | 2.19 |

| Alphabet Inc. Class A | 2.18 |

| Alphabet Inc. Class C | 2.03 |

| Tesla Inc. | 1.70 |

| NVIDIA Corp. | 1.40 |

| Berkshire Hathaway Inc. Class B | 1.37 |

| JPMorgan Chase & Co. | 1.32 |

VFV allocation sectorielle

| Sector | Fund |

|---|---|

| Information Technology | 27.6% |

| Health Care | 13.3% |

| Consumer Discretionary | 12.4% |

| Financials | 11.4% |

| Communication Services | 11.3% |

| Industrials | 8.0% |

| Consumer Staples | 5.8% |

| Energy | 2.7% |

| Real Estate | 2.6% |

| Materials | 2.5% |

| Utilities | 2.4% |

| Total | 100.0% |