L’inflation aux États-Unis continue de s’accélérer à un rythme effréné, les prix de gros en novembre affichant leur plus grand bond annuel jamais enregistré, selon les données gouvernementales publiées mardi.

La banque centrale américaine devrait accélérer le rythme auquel elle retire son soutien économique. En pratique, cela signifie probablement doubler la baisse des achats d’obligations à 30 milliards de dollars par mois. Cela mettrait fin à un programme qui avait généré 120 milliards de dollars d’achats par mois vers mars 2022. Après cela, la Fed pourrait commencer à augmenter les taux d’intérêt si l’inflation est toujours un problème.

Dans cet article, on discutera des secteurs économiques qu’on pense résisteront mieux à ce nouveau environement. Et, on vous présente aussi 8 idées d’actions qui pourraient vous prémunir contre l’effet négatif de l’inflation sur votre portefeuille. La majorité des titres proposés sont des actions dites ‘Dividend aristocrat‘. C’est à dire des entreprises reconnus pour leur historique de versement et d’augmentation de dividendes.

Les actions versant des dividendes offrent une protection contre l’inflation en offrant des rendements plus élevés que les CPG ou les obligations avec un potentiel d’augmentation des dividendes à l’avenir à mesure que les entreprises se développent.

Secteurs économiques qui résistent à l’inflation

Actions bancaires

les banques gagnent de l’argent grâce à l’écart d’intérêt net, qui correspond essentiellement à la différence entre les taux d’intérêt sur les dépôts et les taux d’intérêt que la banque reçoit sur les prêts qu’elle accorde. Désormais, une inflation plus élevée entraîne généralement une hausse des taux d’intérêt, ce qui, à son tour, peut aider les banques à augmenter leurs revenus nets d’intérêts et leurs bénéfices.

Séparément, les banques devraient également bénéficier de l’augmentation des dépenses par carte de crédit des consommateurs.

Actions d’assurance

Les compagnies d’assurance investissent généralement le capital excédentaire de la souscription pour générer des revenus d’intérêts. Désormais, une inflation plus élevée, qui entraîne des taux d’intérêt plus élevés, peut également contribuer à accroître leur rentabilité.

Biens de consommation de base

Les actions de consommation devraient également bien résister face à une inflation plus élevée. La demande pour ces entreprises reste stable car elles traitent des produits essentiels., et ces entreprises peuvent également répercuter des coûts plus élevés sur les clients.

Pétrole et gaz

Les actions énergétiques ont un bon historique de performance pendant les périodes de hausse des prix à la consommation. Alors que les économies en expansion devraient être de bon augure pour la demande et les prix du pétrole, les grandes compagnies pétrolières ont également un levier d’exploitation élevé qui les aide à générer des bénéfices plus élevés à mesure que les revenus augmentent.

Top 8 actions pour contrer l’inflation

Action Johnson & Johnson (NYSE: JNJ)

Action ‘dividend aristocrat‘: Oui

Nombre d’années d’augmentations successives des dividendes : 59 ans

Taux de rendement dividende : 2.59%

Beta : 0.71

Johnson & Johnson recherche et développe, fabrique et vend une gamme de produits dans le domaine des soins de santé dans le monde entier. Elle opère à travers trois segments : la santé grand public, les produits pharmaceutiques et les dispositifs médicaux.

Johnson & Johnson présente de multiples avantages par rapport à ses concurrents. La taille et l’échelle de l’entreprise sont inégalées dans son industrie.

Johnson & Johnson a également une cote de crédit AAA de Standard & Poor’s et Moody’s Investors Service. Il s’agit d’une cote de crédit plus élevée que celle du gouvernement américain. La seule autre entreprise à avoir une cote de crédit AAA est Microsoft Corporation (MSFT).

La taille et l’échelle de l’entreprise, en plus de sa cote de crédit, offrent à Johnson & Johnson la flexibilité financière nécessaire pour effectuer des acquisitions afin d’alimenter sa croissance.

Johnson & Johnson investit également massivement dans la recherche et le développement afin de commercialiser de nouveaux produits. Le budget de R&D de l’entreprise en 2020 était de 12,2 milliards de dollars.

Le dividende de la société a également continué de croître. Et avec près de six décennies de croissance des dividendes, il est probable que les actionnaires de Johnson & Johnson continueront de recevoir des augmentations de dividendes annuelles dans le futur.

Articles similaires:

- 💰 Est-ce que 200 000 $ peuvent vraiment générer 1 000 $ par mois au Canada ?

- DGS ETF expliqué : fonctionnement, rendement et risques du Dividend Growth Split Corp

- HHIS de Harvest ETF expliqué : revenu mensuel élevé, risques et frais (2026)

- Top 16 FNB à Dividende Canadien 2026

- ZEB ETF – FNB des banques canadiennes à pondération égale : analyse complète

Action Procter & Gamble (PG)

Action ‘dividend aristocrat’: Oui

Nombre d’années d’augmentations successives des dividendes : 64 ans

Taux de rendement dividende : 2.24% (3,48$)

Beta : 0.44

La société Procter & Gamble fournit des produits de consommation de marque aux consommateurs d’Amérique du Nord et d’Amérique latine, d’Europe, d’Asie-Pacifique, de la Grande Chine, d’Inde, du Moyen-Orient et d’Afrique.

Le portefeuille allégé de P&G a rendu l’entreprise plus efficace, avec des coûts inférieurs et des marges plus élevées.

De plus, P&G a reçu des milliards de dollars de ses diverses ventes d’actifs, dont une grande partie a été utilisée pour racheter des actions. Ces rachats d’actions ont accéléré la croissance du bénéfice par action de P&G.

P&G dispose de plusieurs avantages concurrentiels. Le premier est son solide portefeuille de marques. P&G possède plusieurs marques qui génèrent 1 milliard de dollars ou plus de ventes annuelles.

Ces marques et d’autres occupent également des positions de leader dans leurs catégories respectives. Ces produits sont associés à une haute qualité et les consommateurs les paieront plus cher.

Comparateur Hardbacon: Meilleurs courtiers en ligne au Canada

Action Morgan Stanley (MS)

Action ‘dividend aristocrat’: Oui

Nombre d’années d’augmentations successives des dividendes : 40 ans

Taux de rendement dividende : 2.84% (2,80$)

Beta (5 ans): 1.54

Morgan Stanley est l’une des plus grandes banques d’investissement au monde. Les analystes estiment que Morgan Stanley a une croissance organique saine, atteint ses objectifs financiers et a de solides ratios de capitalisation. Elle bénéficie de l’activité élevée des marchés financiers dans le monde. La demande de nouveaux produits a été élevée et Morgan Stanley a également des opportunités d’expansion internationale.

Dirigée par un PDG axé sur les résultats, Morgan Stanley s’est transformée avec succès en une entreprise florissante dans son secteur, malgré les lourdes pertes d’actions pendant la Grande Crise Financière.

Les récentes acquisitions d’E-trade et d’Eaton Vance par la société devraient permettront de réaliser des gains d’efficacité opérationnelle. De plus, l’entreprise commercialisera ses services auprès d’une clientèle plus large avec plus d’actifs sous gestion. Ceci devrait avoir un effet positif sur sa trésorerie qui devrait

devenir encore plus stable.

Action Franklin resources (BEN)

Action ‘dividend aristocrat’: Oui

Nombre d’années d’augmentations successives des dividendes : 40 ans

Taux de rendement dividende : 3.29% (1,12$)

Beta (5 ans) : 1.17

Franklin Resources, Inc. est une société de portefeuille de gestion d’actifs publique. Par l’intermédiaire de ses filiales, le cabinet offre ses services aux particuliers, aux institutions, aux régimes de retraite, aux fiducies et aux sociétés de personnes.

Aujourd’hui, Franklin Resources gère les familles de fonds communs de placement Franklin et Templeton. La société a terminé 2020 avec des actifs sous gestion de 1 498 milliards de dollars. BEN a diversifié ses actifs sous gestion et a un solide historique de performance.

Les dernières années ont été difficiles pour Franklin Resources. La compagnie a mis du temps à s’adapter à l’environnement changeant du secteur de la gestion d’actifs. La croissance explosive des fonds négociés en bourse et des placements indiciels a pris les fonds communs de placement traditionnels par surprise.

Les FNB sont devenus très populaires auprès des investisseurs en grande partie en raison de leurs frais inférieurs à ceux des fonds communs de placement traditionnels. En réponse, le secteur de la gestion d’actifs a dû réduire les frais et commissions, ou risquer de perdre les actifs des clients.

Franklin Resources tente de remédier à ses problèmes, principalement avec des acquisitions. L’année dernière, la société a acquis Legg Mason pour 4,5 milliards de dollars en espèces, pour accompagner la prise en charge d’une dette de 2 milliards de dollars. L’accord a créé un géant de l’industrie avec un total de 1,500 Milliards de dollars d’actifs sous gestion. L’acquisition de Legg Mason a aidé Franklin Resources à renouer avec la croissance.

Action Pepsi-co (PEP)

Action ‘dividend aristocrat’: Oui

Nombre d’années d’augmentations successives des dividendes : 40 ans

Taux de rendement dividende : 2.54% (4,30 $)

Beta (5 ans) : 0.64

PepsiCo est un géant mondial de l’alimentation et des boissons. Il a une capitalisation boursière de 198 milliards de dollars et génère plus de 70 milliards de dollars de revenus annuels.

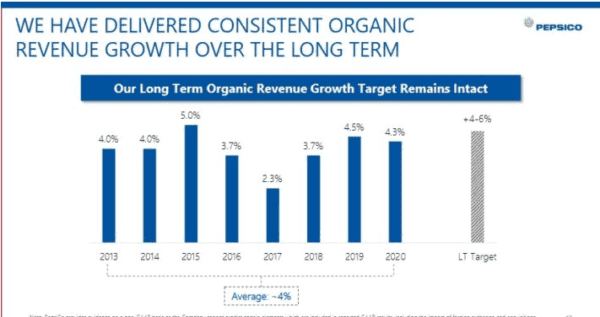

PepsiCo a une longue histoire de croissance régulière. Même dans un environnement difficile pour le soda, PepsiCo a poursuivi sa croissance constante. Une illustration de la performance de l’entreprise à partir de 2013 peut être vue dans l’image ci-dessous.

PepsiCo possède de nombreux avantages concurrentiels. Parmi eux, se trouvent des marques fortes et à l’échelle mondiale. Au total, PepsiCo compte 23 marques individuelles qui génèrent chacune au moins 1 milliard de dollars de revenus annuels. Les marques fortes donnent à PepsiCo un espace de stockage optimal chez les détaillants et donnent à l’entreprise un pouvoir de fixation des prix.

Action Chubb (CB)

Action ‘dividend aristocrat’: Oui

Nombre d’années d’augmentations successives des dividendes : 26 ans

Taux de rendement dividende : 1.68% (3.20$)

Beta (5 ans) : 0.80

Chubb Ltd. exerce ses activités en tant que société de portefeuille, qui s’engage dans la fourniture d’assurances de biens et de dommages commerciaux et personnels, d’assurance-accidents et d’assurance-maladie complémentaire (A&H), de réassurance et d’assurance-vie.

La gamme de produits diversifiée de Chubb a bien servi l’entreprise en 2020, car elle a pu rester très rentable et même générer de la croissance. Les revenus ont totalisé 8,4 milliards de dollars au cours du quatrième trimestre de l’exercice 2020, en hausse de 6 % en glissement annuel. Les primes nettes souscrites ont augmenté de 5 % d’une année à l’autre dans le segment IARD de base de Chubb, totalisant 7,8 milliards de dollars.

Chubb a créé une valeur significative pour les actionnaires en termes de valeur comptable par action, une mesure importante pour les compagnies d’assurance. Depuis 2007, la valeur comptable de l’entreprise a augmenté à un taux de croissance moyen composé d’environ 8 % par an.

Action Exxon mobil (XOM)

Action ‘dividend aristocrat’: Non

Taux de rendement dividende : 5.59% (3,52$)

Beta (ans): 1.37

Le 29 octobre, Exxon a annoncé un bénéfice par action de 1,58 $ au troisième trimestre, contre une perte par action de 18 cents un an plus tôt. Le chiffre d’affaires a grimpé de 60% à 73,79 milliards de dollars. Les analystes s’attendaient à ce qu’Exxon réalise un bénéfice de 1,56 $ par action, avec un chiffre d’affaires en hausse de 54% à 71,13 milliards de dollars.

Exxon est resté attaché à son dividende malgré la pression financière imposée par la pandémie de Covid-19, réduisant les dépenses et les emplois pour protéger le paiement.

Le géant pétrolier a déclaré qu’à partir de 2022, il restituerait jusqu’à 10 milliards de dollars de capital aux actionnaires par le biais de rachats d’actions XOM.

Action Chevron (CVX)

Action ‘dividend aristocrat’: Non

Taux de rendement dividende : 4.53% (5.36$)

Beta (5 ans) : 1.28

L’action Chevron offre un rendement de 4.53% après avoir augmenté son dividende de 4% plus tôt cette année. Le géant de l’énergie a un ratio de distribution (la mesure du pourcentage des bénéfices qu’une entreprise verse sous forme de dividendes) de 79 %. Le pétrole s’échangeant autour de 80 $ le baril, bien au-dessus du seuil de rentabilité de Chevron d’environ 50 $ le baril, le dividende semble encore plus durable.

Document mis à jour le 14 Décembre 2021