Introduction

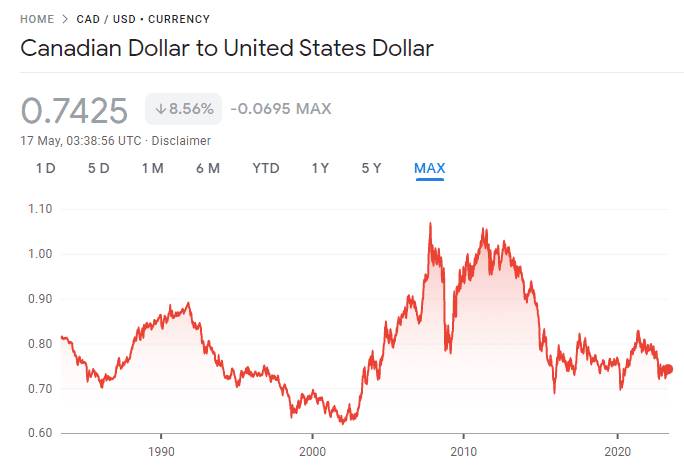

Lorsqu’il s’agit d’investir sur les marchés internationaux, les investisseurs canadiens sont souvent confrontés à la question du risque de change. Le risque de change se réfère à la fluctuation des taux de change entre les devises, ce qui peut avoir un impact significatif sur les rendements des investissements. Dans cet article, nous examinerons les avantages et les inconvénients des fonds couverts contre le risque de change par rapport aux fonds non couverts.

Cet article est aussi disponible en format Vidéo!

Historique de l’évolution du Dollar Canadien par rapport au Dollar Américain

Les fonds couverts (Hedged) contre le risque de change

Les fonds couverts contre le risque de change utilisent des stratégies de couverture pour atténuer l’impact du risque de change sur les rendements. L’idée est de protéger les investisseurs contre les fluctuations défavorables des taux de change en utilisant des contrats à terme, des options ou d’autres instruments financiers dérivés pour compenser les pertes potentielles.

Les avantages et inconvénients des fonds couverts (Hedged)

Minimisation du risque de change

En couvrant le risque de change, les investisseurs canadiens peuvent éviter les pertes potentielles causées par la volatilité des taux de change. Cela permet de préserver la valeur de leurs investissements et d’éviter les effets négatifs sur les rendements.

Prévisibilité des rendements

Les fonds couverts offrent une certaine stabilité en termes de rendements, car les fluctuations des taux de change sont atténuées. Cela peut être particulièrement important pour les investisseurs qui ont des objectifs à court terme ou qui recherchent une certaine sécurité dans leurs investissements.

Facilité de gestion

Les fonds couverts sont généralement gérés de manière professionnelle, ce qui signifie que les investisseurs n’ont pas à surveiller activement des stratégies de couverture. Cela peut être avantageux pour les investisseurs qui préfèrent une approche plus passive.

Coûts supplémentaires

Les fonds couverts contre le risque de change ont souvent des coûts supplémentaires liés aux stratégies de couverture mises en place. Ces coûts peuvent réduire les rendements nets pour les investisseurs (Ratio de Frais de Gestion plus élevé).

Perte potentielle de gains

En protégeant contre les fluctuations défavorables des taux de change, les fonds couverts peuvent également limiter les gains potentiels lorsque la devise étrangère se renforce par rapport au dollar canadien. Les investisseurs peuvent manquer des opportunités de bénéficier de l’appréciation des devises étrangères.

Les fonds non couverts

Ces fonds n’utilisent pas de stratégies de couverture contre le risque de change. Les investisseurs qui optent pour des fonds non couverts acceptent le risque de change et sont exposés aux fluctuations des taux de change.

Les avantages et inconvénients des fonds NON couverts

Opportunités de gain plus élevées

Les fonds non couverts ne cherchent pas à atténuer le risque de change. Donc, ils peuvent potentiellement bénéficier des fluctuations favorables des taux de change. Si la devise étrangère dans laquelle l’investissement est libellé se renforce par rapport au dollar canadien, les investisseurs peuvent réaliser des gains supplémentaires.

Risque accru

Les fluctuations des taux de change peuvent avoir un impact significatif sur les rendements des investissements libellés dans une devise étrangère. Si la devise étrangère se déprécie par rapport au dollar canadien, les investisseurs peuvent subir des pertes de valeur et des rendements plus faibles.

Volatilité accrue

Les fonds ‘Unhedged’ non couverts sont souvent plus volatils en raison de leur exposition directe au risque de change. Les fluctuations des taux de change peuvent entraîner des mouvements importants dans la valeur des actifs étrangers détenus dans le fonds. Par conséquent, les investisseurs doivent être prêts à accepter une certaine volatilité dans leurs investissements et à avoir une tolérance au risque appropriée.

Conclusion

Dans cet article, nous avons examiné les avantages et les inconvénients des fonds couverts et non couverts contre le risque de change pour les investisseurs canadiens. Les fonds couverts offrent la minimisation du risque de change, la prévisibilité des rendements et une facilité de gestion grâce à l’utilisation de stratégies de couverture professionnelles. Cependant, ces fonds entraînent des coûts supplémentaires et peuvent limiter les gains potentiels en cas d’appréciation des devises étrangères.

D’un autre côté, les fonds non couverts offrent des opportunités de gains plus élevées en cas d’appréciation des devises étrangères, mais ils exposent les investisseurs à un risque accru de pertes de valeur et à une volatilité accrue due à l’exposition directe au risque de change.

Il est important pour les investisseurs de prendre en compte leurs objectifs, leur tolérance au risque et leur horizon d’investissement lorsqu’ils choisissent entre les fonds couverts et non couverts. Les investisseurs cherchant la stabilité, la prévisibilité et une approche plus passive peuvent trouver avantageux d’opter pour des fonds couverts, tandis que ceux qui sont prêts à accepter un risque plus élevé et recherchent des opportunités de gains supplémentaires peuvent être attirés par les fonds non couverts.